Il Business plan- parte II^

Nell’articolo della scorsa settimana abbiamo parlato dell’importanza di fare piani e di quanto sia fondamentale redigere in anticipo il budget dell’esercizio che deve ancora iniziare. Questo ci permetterà di valutare in corso d’anno se le previsioni fatte erano corrette e di mettere in campo gli interventi correttivi necessari a raggiungere, o perlomeno ad avvicinarsi, agli obiettivi fissati inizialmente.

Al contrario del budget, che fonda i suoi presupposti sulla gestione corrente dell’azienda e su un andamento spesso consolidato negli anni, il Business Plan rappresenta un documento con il quale l’imprenditore pianifica:

- L’inizio di una nuova impresa;

- L’inizio di una nuova attività da affiancare a quella già svolta (una nuova area di business);

- Pianifica di sviluppare e incrementare l’attività che già svolge.

Il Business plan si compone almeno di tre documenti:

- Il piano degli investimenti;

- Il business plan economico pluriennale;

- Il piano finanziario.

Tutti e tre i documenti sono collegati tra loro. La modifica di uno dei tre documenti ha ripercussioni anche sugli altri.

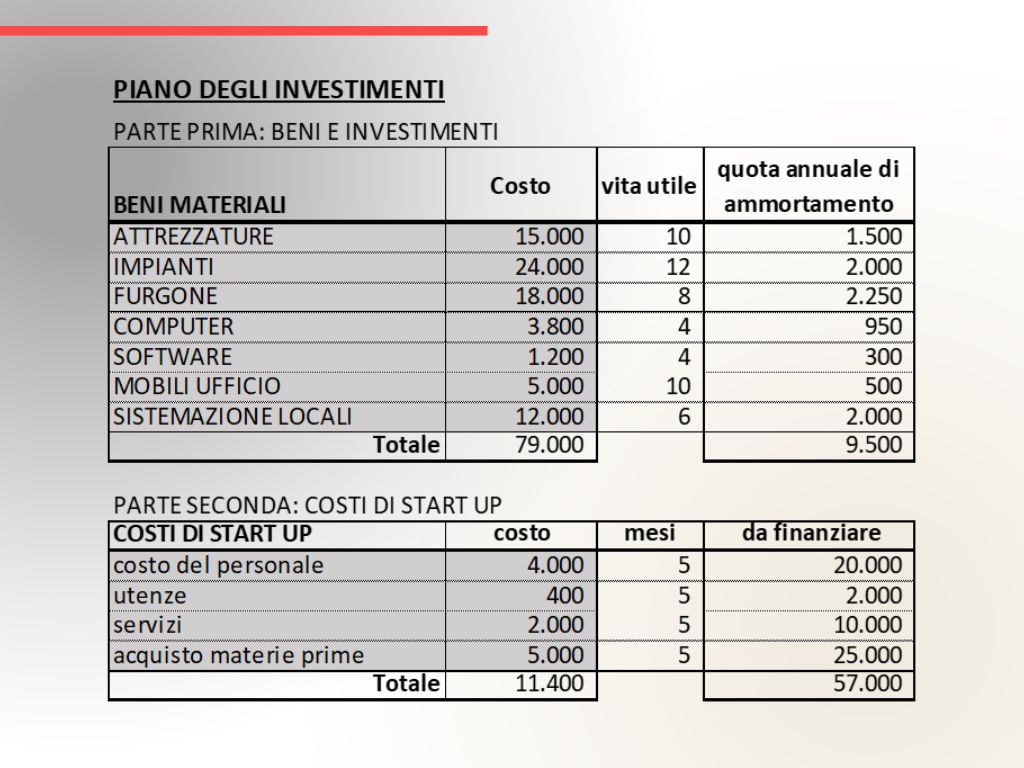

Il Piano degli investimenti

Partiamo con il primo di questi documenti: il “Piano degli investimenti”, che deve rispondere essenzialmente a tre domande:

- Cosa mi serve per iniziare un’ attività?

- Quanti soldi mi servono per finanziare la nuova attività?

- Dove prendo le risorse, cioè i soldi?

Alla prima domanda risponderemo con un documento composto da un primo prospetto dedicato alle attrezzature e agli investimenti necessari per avviare il nuovo business e i relativi costi.

In un secondo prospetto andremo a indicare i costi che dovremo sostenere nella fase inziale di “start up” per pagare le spese di esercizio in attesa che il ciclo produttivo o commerciale generi il ritorno di mezzi finanziari per pagare i costi a regime. Completato questo secondo prospetto con i relativi costi di “start up” si potrà rispondere anche alla seconda domanda.

Come si può notare nella parte prima intitolata “Beni e investimenti” viene indicata la vita utile di ogni bene o investimento. Questo dato tornerà utile quando si redigerà il budget economico e finanziario, perché dovremo considerare che questi investimenti vanno spesati in più esercizi (in numero pari alla loro vita utile).

Nella seconda parte del prospetto abbiamo ipotizzato costi di gestione che andremo a sostenere nella fase iniziale di “start up”, quando dovremo sostenere una serie di spese ma l’attività produttiva non sarà ancora partita e quindi non avremo il “ritorno” di mezzi finanziari rappresentati dai ricavi. Quando arriveranno serviranno per finanziare i costi di esercizio futuri.

Nella tabella abbiamo ipotizzato un periodo di cinque mesi. Per cinque mesi dovremo finanziare i costi, perché non avremo ricavi fino a che l’attività non sarà partita.

Rispondiamo alla terza domanda

Esaminando il nostro “Budget degli investimenti” possiamo rispondere alla terza domanda, ovvero:

di quanto abbiamo bisogno per finanziare la nuova attività?

La risposta è data dalla somma del costo degli investimenti (euro 79.000) e dai costi di “start up” (euro 57.000). Per avviare la nostra nuova attività ci serviranno quindi 134.000 Euro. Meglio arrotondare per eccesso a 140.000 Euro per stare dalla parte dei bottoni.

Se siamo disposti a investire la metà di questa somma (70.000 euro) dovremo cercare quello che manca ricorrendo probabilmente al sistema bancario, che prima di finanziarci vorrà capire se abbiamo fatto un piano serio e sostenibile. Si dovrà, dunque, completare il business plan con gli altri prospetti di cui ho parlato in precedenza:

- Il business plan economico pluriennale;

- Il piano finanziario.

Che tratteremo nei prossimi articoli.

A cura di Egidio Veronesi

Il business plan

Nel recente passato quando un imprenditore si recava in banca per chiedere un finanziamento, a meno che non fosse il titolare di una conosciuta e importante azienda consolidata, si sentiva rivolgere dal direttore di filiale questa domanda:

Quali garanzie ci offri?

E queste erano spesso la propria abitazione oppure, per i più abbienti, un deposito titoli da mettere a garanzia. Se non si possedeva nulla la Banca chiedeva se c’era un garante disposto a firmare. Si andava, quindi, a chiedere ai parenti prossimi, fratelli, genitori, suoceri. Le garanzie che la banca richiedeva erano di tipo “reale”. Se i finanziamenti non fossero stati rimborsati la Banca si sarebbe rifatta sui beni che costituivano la garanzia.

Anni orsono...

…..andai a far visita con un cliente acquisito da pochi mesi alla Banca locale. Chiedeva un finanziamento di 1 miliardo delle vecchie lire per rifinanziare l’azienda ereditata dal padre deceduto. Il direttore di Banca disse che l’indebitamento dell’azienda era alto e doveva parlarne con l’ufficio fidi. Usciti dalla Banca l’imprenditore mi fece fare un giro in auto per mostrarmi tutte le sue proprietà, compresa la villa della madre e alla fine sentenziò:

“Il direttore della Banca non ha capito niente!”

L’anno dopo portò i libri in tribunale

Oggi è cambiato tutto e le Banche, giustamente, non considerano più di tanto le garanzie di immobili e altri beni, ma valutano principalmente la capacità di rimborso del prestito da parte del cliente. Vogliono avere chiara la prospettiva che l’impresa finanziata, per mezzo dei flussi di cassa generati dalla gestione, possa coprire le rate del finanziamento. Le garanzie patrimoniali da sole non bastano più quindi.

L’equazione della banca è semplice:

si sommano le rate dei mutui scadenti in ciascun esercizio e le si confrontano con la redditività netta dell’azienda. Ecco perché l’imprenditore deve presentarsi in Banca illustrando una previsione dell’andamento futuro della propria azienda. Come? attraverso il cosiddetto “Business Plan”, che ora viene sempre richiesto ogni volta che si chiede un nuovo finanziamento.

Cosa vuole capire la Banca?

La Banca in definitiva vuole capire se di fronte ha un imprenditore “pensante”, che fa piani e ha la testa nel futuro e non nel passato. Ci ritorna alla mente la frase celebre citata la settimana scorsa:

“La cosa straordinaria della mancanza di pianificazione è che il fallimento arriva come una completa e totale sorpresa.” (Peter Green)

Quindi alla richiesta della Banca: “presentami un business plan” occorre rispondere in modo adeguato presentando un piano adeguato al finanziamento richiesto, con flussi di liquidità che possono agevolmente rimborsare le rate del finanziamento.

Ci sono business plan di “start up” che presentano il progetto di una nuova azienda da avviare (o di un nuovo ramo produttivo per aziende già esistenti) e business plan gestionali che riportano la previsione dell’andamento dell’azienda nei successivi 3 o 5 anni.

Esempio di business plan

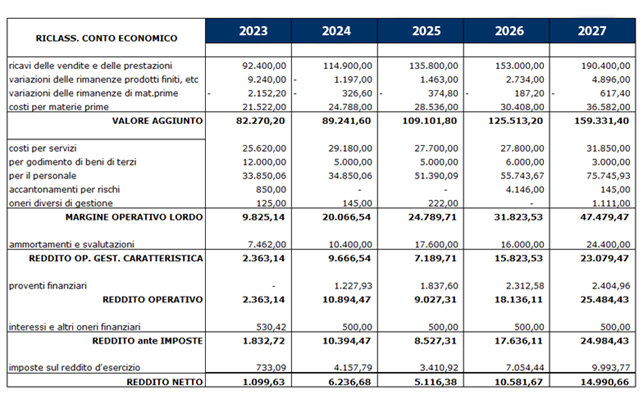

Il più semplice tipo di business plan è quello economico pluriennale, che ipotizza il futuro andamento di costi e ricavi (clicca sull’immagine per ingrandirla).

A cura di Egidio Veronesi

I piani d’impresa: budget, business plan, pianificazione strategica

Nell’articolo di questa settimana iniziamo a parlare di pianificazione, di progetti e di previsioni.

Tutto quello che deve saper fare il buon imprenditore per non ritrovarsi in situazioni intricate e irrimediabili.

Mi capita abbastanza spesso di essere chiamato a risolvere situazioni aziendali compromesse. Aziende che hanno già conclamati i sintomi dell’insolvenza e versano in una situazione che purtroppo non è più rimediabile. Per meglio dire, è in parte rimediabile ma a prezzo di grossi sacrifici che possono andare dal tagliare i “rami secchi e improduttivi” a quelli di vendere importanti asset aziendali per recuperare le risorse necessarie ad un rilancio.

Il tutto a condizione che, l’azienda una volta sistemata, possa recuperare la marginalità necessaria a ripagare i debiti arretrati. Ma se non c’è marginalità è meglio lasciar perdere e pensare alla liquidazione dell’azienda o al ricorso a procedure concorsuali.

Purtroppo, capita di frequente che sia lo stesso imprenditore il maggior ostacolo al risanamento, perché non vuole rinunciare ad alcuni beni, ad esempio:

- al sudato capannone che magari è gravato di un mutuo di pari valore;

- oppure rinunciare a servire determinati clienti che non danno marginalità;

- o rinunciare a svolgere certe attività, perché significherebbe ridimensionare l’azienda che è vista comunque come una sconfitta.

L’imprenditore spesso non è disposto a seguire il consulente, perché vive in una situazione in cui non riesce a capacitarsi del tracollo. Non vuole nemmeno capire che non è sufficiente rivolgersi ad un “buon commercialista” (ammesso che lo sia) per risolvere qualsiasi problema.

La mancanza da parte dell’imprenditore della conoscenza dei numeri della propria azienda e l’aver agito per tanto tempo (a volte una vita intera) senza mai aver fatto una seria pianificazione possono portare a situazioni di crisi grave e irreversibile.

Crisi che si manifesta lentamente, erodendo le risorse dell’azienda, senza grossi traumi apparenti ma con un deterioramento continuo e inesorabile, finché la situazione di insolvenza scoppia quasi improvvisamente lasciando l’imprenditore incredulo e impotente.

Analisi e conoscenza dei numeri

Le situazioni compromesse non si possono risolvere, ma sicuramente si possono prevenire. Semplicemente analizzando bene i conti dell’azienda e facendo piani preventivi.

Il buon imprenditore dovrebbe ogni anno fare un budget preventivo ipotizzando come andrà la gestione della propria azienda nell’anno che viene. E’ vero che non si potrà sapere come andranno gli affari, quanti ordini arriveranno ecc.. ma partire con un quadro di previsione, da monitorare mese per mese per capire l’andamento aziendale è importante. Perché fa capire dove le proprie convinzioni erano sbagliate e perché si erano formulate ipotesi che non si sono realizzate.

E’ un importante punto di riflessione che porta l’imprenditore alla crescita e alla consapevolezza.

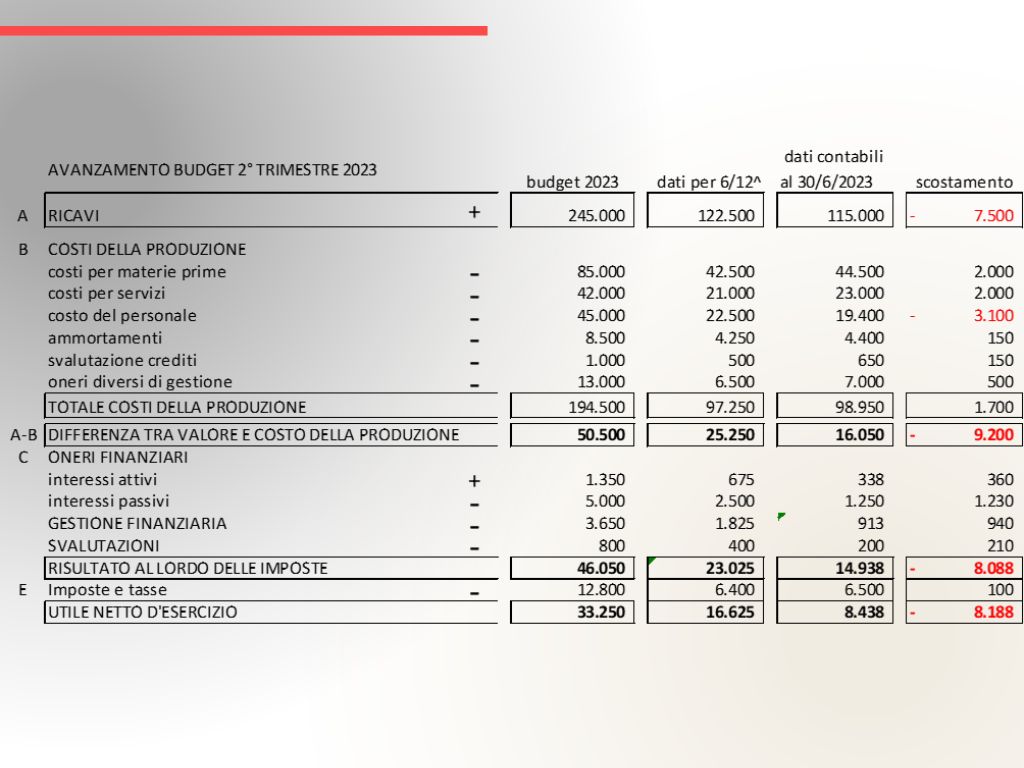

Budget economico

Il Budget economico è il documento più semplice da predisporre. Si prende il conto economico dell’esercizio appena chiuso (o in chiusura) e si revisionano le voci scrivendole in una colonna accanto, come nell’esempio che segue, cercando di ipotizzare costi e ricavi (clicca sull’immagine per ingrandire).

Analisi Swot: cos'è e a cosa serve

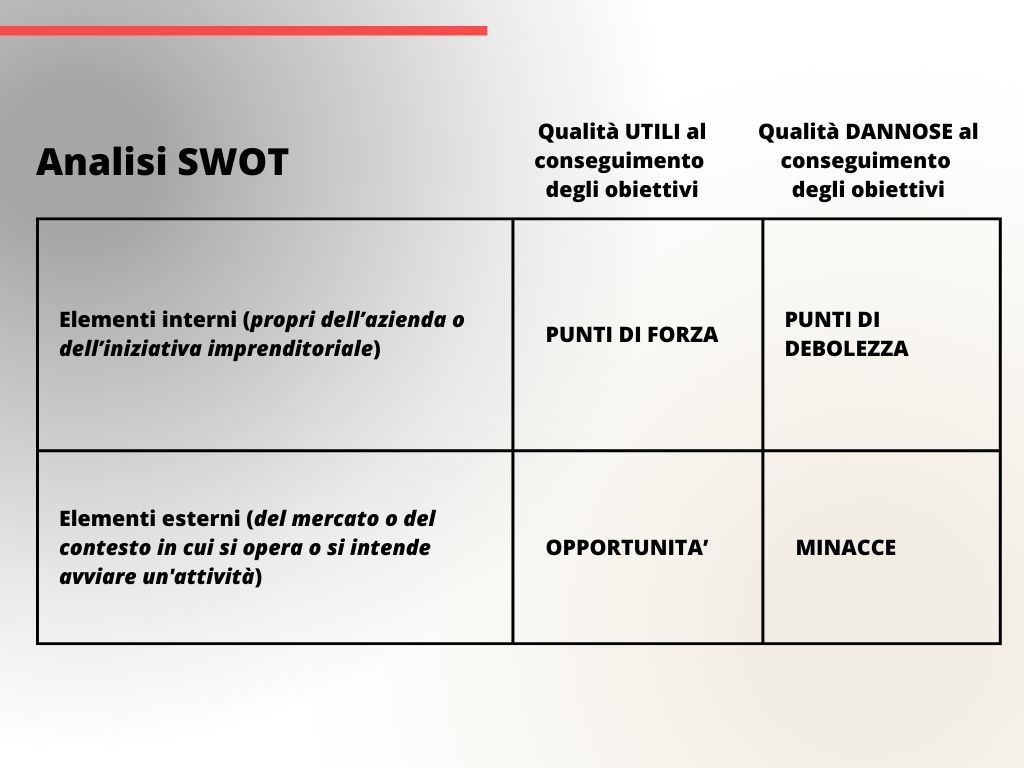

SWOT è l’acronimo, cioè l’insieme delle iniziali, delle quattro parole inglesi: Strenght (forza), Weaknesses (debolezza), Opportunities (opportunità), Threats (minacce).

Per compiere l’analisi SWOT della propria azienda occorre partire dal mercato di riferimento, al fine di comprendere e analizzare la propria clientela, le prospettive future, quali le situazioni che possono influire sul futuro e con i propri obiettivi.

Obiettivi chiari

Sì, perché, prima di tutto, l’imprenditore deve avere ben chiari quali sono i propri obiettivi per il futuro.

Tra gli obiettivi ci può essere semplicemente anche il mantenimento dello “status quo” attuale, senza perdere quote di mercato o marginalità e quindi la propria fonte di reddito. Tuttavia, possono esserci obiettivi anche più ambiziosi, come ad esempio ampliare le vendite, conquistare nuovi mercati, lanciare un nuovo prodotto.

Inoltre, gli obiettivi possono corrispondere anche quelli dell’imprenditore all’inizio di una attività.

Step successivo

Fissato l’obiettivo (o gli obiettivi) si parte con l’analisi SWOT definendo gli elementi che possono influire sul raggiungimento, o il non raggiungimento, di quanto pianificato e desiderato, raggruppandoli nelle varie categorie che definiscono l’analisi, e cioè:

- Punti di forza;

- Debolezze;

- Opportunità;

- Minacce.

Consideriamo, ad esempio, un giovane imprenditore che vuole iniziare un’attività di ristorazione nel proprio quartiere.

- Punti di forza possono essere la propria esperienza maturata in anni di attività alle dipendenze di altri e/o la disponibilità di persone della propria famiglia a lavorare per lui;

- Punti di debolezza potrebbero essere la mancanza di esperienza imprenditoriale e la necessità di ricorrere a finanziamenti;

- Opportunità potrebbero essere la vicinanza a uffici, strade di grande viabilità;

- Minacce potrebbero venire dalla prossima apertura nelle vicinanze di concorrenti.

Per ognuna delle categorie è possibile individuare diversi elementi che poi vengo messi in una specie di matrice come quella che segue:

A cosa serve l'analisi SWOT? e che vantaggi ha l'imprenditore nel compilare il prospetto "a quadrilatero" o matrice?

Innanzitutto, riflette sulla propria azienda cominciando a pensare a tutte le situazioni di avversità e problemi che si possono presentare nel presente e nel futuro.

Nel mentre valuta le opportunità e le possibili iniziative che si possono intraprendere per il miglioramento o per raggiungere i propri obiettivi. Capisce i punti di debolezza e come porvi rimedio. Quali sono le opportunità da sfruttare e quindi, in seconda battuta, capirà che occorre stendere un piano con obiettivi e numeri, risorse da impiegare e tempo necessario per le varie fasi del piano.

La cosa più importante è che gli obiettivi, l’analisi SWOT con relativa compilazione della matrice e il piano per raggiungere gli obiettivi vengano formalizzati in un documento datato e conservato.

Qualche tempo dopo...

….l’imprenditore prenderà fuori questo documento e ripenserà alle cose che ha scritto.

Appariranno ai suoi occhi le considerazioni e le valutazioni sbagliate e giuste. Comincerà a comprendere che la conduzione di un’azienda non può prescindere dal fare piani che vanno poi riesaminati, corretti e adattati.

È un lavoro continuo, senza fine, che porterà l’imprenditore a non essere un semplice lavoratore o una persona abile nel condurre trattative o nel tessere relazioni, ma un essere pensante che fa piani, si pone obiettivi e acquisisce la consapevolezza di cosa significa guidare e gestire un’azienda. Un imprenditore che comincia a proiettarsi nel futuro.

A cura di Egidio Veronesi

Altri criteri di riclassificazione del conto economico

Si è parlato nel corso delle scorse settimane di costi fissi, costi variabili, margine di contribuzione e punto di pareggio (BEP). Tutte queste informazioni sono ricavabili dalla riclassificazione del Conto Economico attraverso un criterio detto appunto “a margine di contribuzione”.

È giusto specificare, però, che tale metodologia di riclassificazione è inevitabilmente condizionata da un certo grado di soggettività. Per molte voci di costo “ibride” è necessario, infatti, effettuare approssimazioni basate sulla prevalenza. Si pensi all’esempio in merito al costo dell’energia elettrica fatto nell’articolo “Costi fissi e costi variabili” del 11 aprile 2023

Quindi, qualora si evidenziasse che il Conto Economico riclassificato a margine di contribuzione è uno strumento poco efficace quale strumento di diagnosi per il nostro specifico business, come potremmo agire? Esistono altri criteri di riclassificazione del Conto Economico?

La risposta è sì, esistono almeno altri due metodi molto efficaci di riclassificazione del Conto Economico e sono chiamati:

- A valore aggiunto;

- A costo del venduto.

Cominciamo ad introdurre oggi il “Conto economico riclassificato a valore aggiunto”

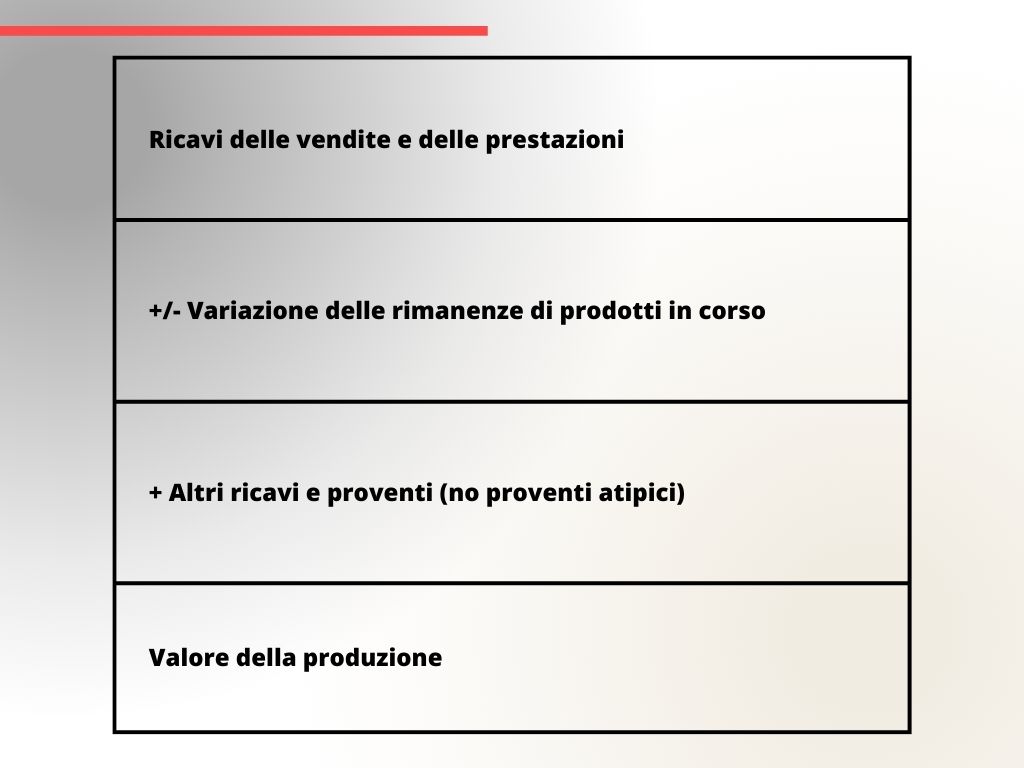

Questo criterio di riclassificazione è uno dei più comunemente utilizzati. Mette sostanzialmente a confronto il costo della produzione con i ricavi che la stessa ha generato.

Il valore della produzione viene determinato sommando i ricavi di vendita con la variazione delle rimanenze di prodotti finiti, più eventuali altri ricavi operativi.

I costi operativi vengono riclassificati per natura ed esprimono il consumo dei fattori produttivi impiegati nelle varie attività operative, di produzione, di vendita, ecc.

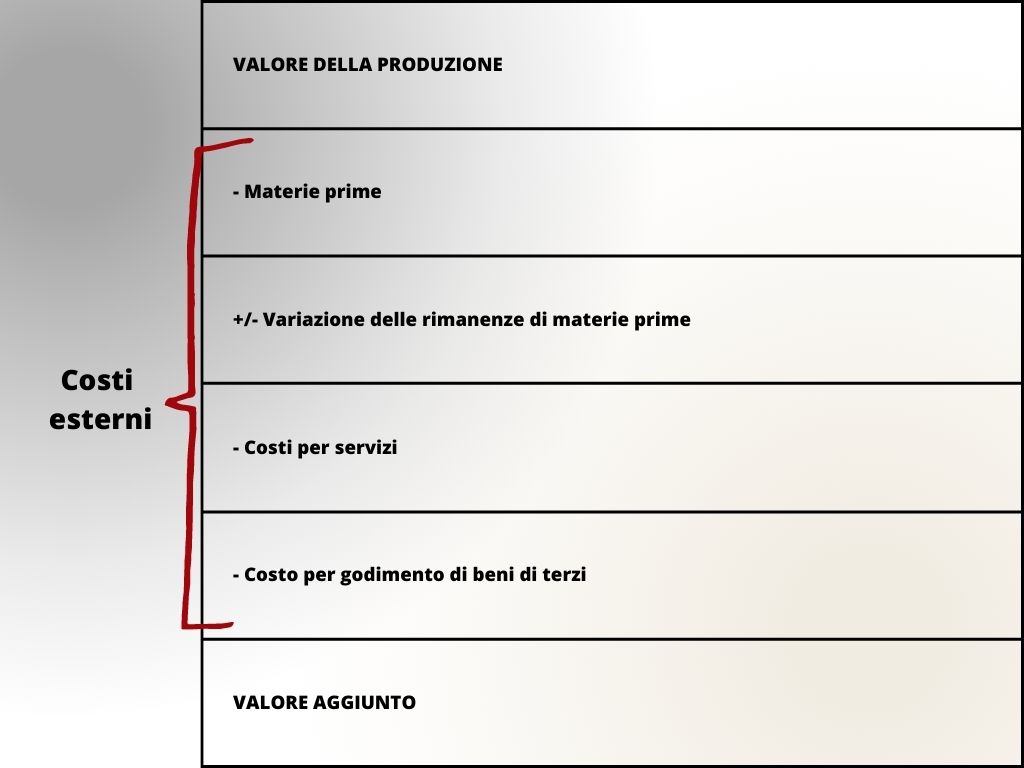

I costi operativi vengono classificati in due diverse categorie:

- I costi esterni: tutti quei fattori produttivi acquisiti all’esterno e necessari per il ciclo produttivo (es. costi per consumo di materie prime, costi per servizi, costi per il godimento di beni di terzi, ecc.);

- I costi interni: quei fattori produttivi di cui l’azienda è già in possesso (es. personale dipendente e ammortamenti).

Come si ottiene il valore aggiunto?

Il valore aggiunto si ottiene sottraendo i costi esterni al valore della produzione.

Valore aggiunto= Valore della produzione- Costi esterni

Ma quindi cosa esprime il valore aggiunto?

Il valore aggiunto “è il margine lordo che rimane dopo aver coperto i costi esterni relativi a materie prime servizi. Da un altro punto di vista rappresenta il valore che viene generato dai fattori produttivi interni impiegati nella produzione (cioè personale e impianti)”.

Sottraendo al valore aggiunto il costo del personale e gli ammortamenti ritroviamo l’EBITDA e l’EBIT. Margini di fondamentale importanza di cui abbiamo già parlato numerose volte nei passati articoli.

A cura di Andrea Bergonzoni

Margine di contribuzione- come può tornare utile

Come visto nei precedenti articoli il Margine di Contribuzione si può calcolare dopo aver suddiviso i costi dell’ azienda in :

- costi variabili: che variano al variare della produzione (materie prime, le merci, materiali di consumo, il costo di trasporto delle vendite ecc.)

- costi fissi: sono i costi “di struttura” come ad esempio l’affitto, personale amministrativo ecc.

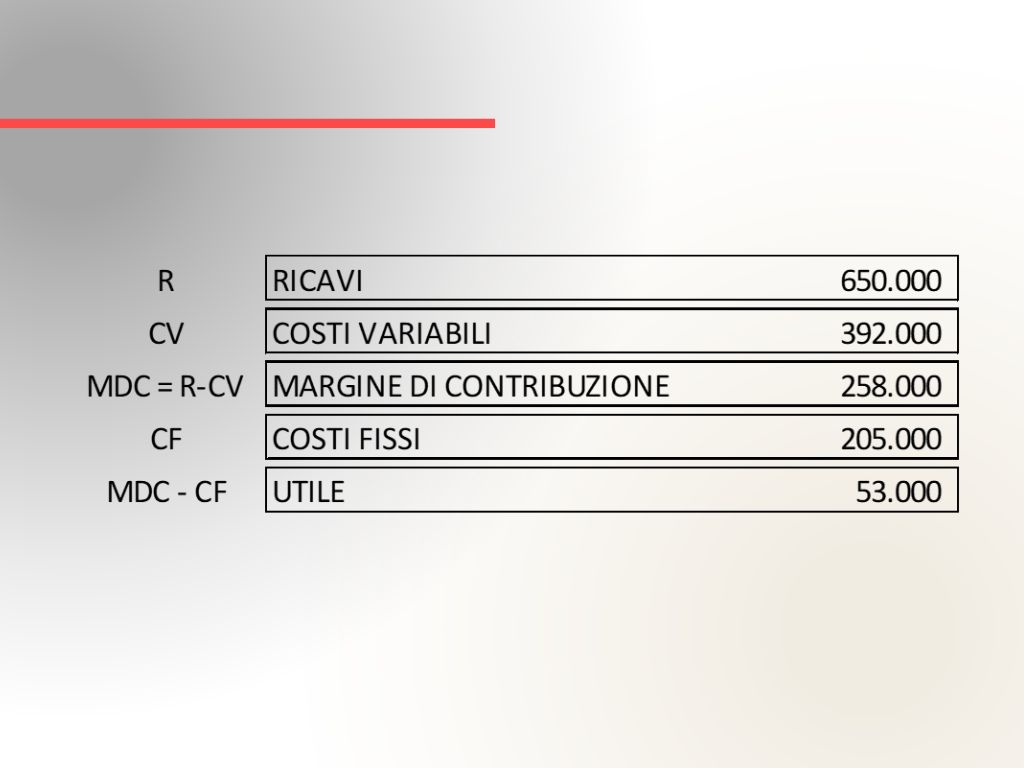

Fatta la suddivisione di tutti i costi avremo la configurazione di conto economico che già conosciamo:

Prendiamo i dati del conto economico presentato la settimana scorsa:

Supponiamo che i ricavi siano relativi a 650 prodotti venduti a 1.000 euro l’uno.

Il margine di contribuzione totale (MDC) pari a 258.000 euro diviso 650 prodotti determinerà un margine di contribuzione unitario (per unità di prodotto) con il seguente calcolo:

MDC totale euro: 258.000 : 650 = 396,92 euro per prodotto (MDC unitario).

Il costo variabile unitario (per prodotto) si determina dividendo il totale dei costi variabili pari a euro 392.000 : 650 unità prodotte = euro 603,08

Proviamo ora a rispondere alle varie domande che ci eravamo posti con alcuni semplici esempi:

Quale è il punto di pareggio, ovvero quante unità devo produrre per coprire i costi fissi?

La risposta è: costi fissi (euro 205.000) : MDC Unitario (euro 396,92) = 516 prodotti

Se aumento i prezzi quante vendite posso permettermi di perdere senza avere un impatto negativo sui conti della mia azienda?

Supponiamo di aumentare i prezzi dei nostri prodotti da 1.000 a 1.200 euro. Il margine di contribuzione unitario, siccome i costi variabili unitari rimangono invariati, passerà da euro 396,92 a euro 496,92 (+100).

Divido i costi fissi (euro 205.000) per il nuovo MDC unitario (euro 496,92) = 412 unità (arrotondate)

Quindi posso permettermi di perdere vendite da 516 unità (precedente punto di pareggio) a 412 = 104 unità prodotte in meno.

Naturalmente prima di prendere la decisione di aumentare il prezzo dovrò fare una valutazione di mercato per capire preventivamente se e quanta quota di mercato potrei perdere in conseguenza dell’aumento. Se le mie vendite diminuiranno di meno di 104 unità (ad esempio 90) la scelta mi porterà un maggior utile.

Se diminuisco i prezzi quale sarà il calo di marginalità complessivo?

Un discorso analogo al precedente si fa per capire se una diminuzione di prezzi potrà portarmi vantaggi in termini di maggiori guadagni, perché le mie vendite potranno aumentare in modo sensibile.

Se riduco il prezzo unitario da 1.000 euro a 900, il mio margine di contribuzione unitario si ridurrà di 100 euro passando da 396,92 a 296,92. Dividendo i costi fissi (euro 205.000) per il nuovo MDC unitario otterrò-> 205.000 : 296,92 = 690 unità.

Se la riduzione prezzi mi fa aumentare le vendite a oltre 690 unità, nonostante la riduzione di prezzo realizzerò un maggior guadagno.

I due esempi fatti...

…. che riguardano ipotesi di aumento e riduzione dei prezzi, considerano il presupposto della cosiddetta “elasticità della domanda rispetto al prezzo”.

Cioè quando il prezzo aumenta le vendite diminuiscono e viceversa, perché ogni acquirente considera una soglia di prezzo alla quale è disposto ad acquistare un prodotto. Oltre quella soglia rinuncerà all’acquisto.

Naturalmente ogni persona avrà un suo soggettivo limite di prezzo che deriva da tanti fattori quali ad esempio: il proprio reddito, il valore che attribuisce a quel tipo di bene ecc.

Naturalmente le scelte imprenditoriali riguardanti i prezzi da praticare ai propri prodotti non sono semplici.

Molto spesso poi ci si trova ad operare in un settore nel quale il prezzo è dato dal mercato per cui la leva del prezzo non è utilizzabile.

Non rimane in questi casi che aumentare le vendite cercando nuovi clienti o ampliando il territorio. Ma il maggior profitto (o la riduzione delle perdite) si può raggiungere anche seguendo altre strade, come ad esempio la riduzione dei costi fissi, l’ottimizzazione dei costi variabili o la ricerca di una maggiore efficienza produttiva.

A cura di Egidio Veronesi

Il Punto di Pareggio- BEP

Nell’articolo della scorsa settimana abbiamo visto le difficoltà e indicato le soluzioni per dividere correttamente (o approssimativamente con stime) i costi fissi dai costi variabili. Finito di elencare alcuni problemi che ci troveremo sempre davanti quando facciamo l’analisi dei costi della nostra azienda, parliamo ora di soluzioni che si trovano sempre grazie all’esperienza e ad una minima conoscenza delle dinamiche aziendali.

Sgombrato il campo (il conto economico) dai costi sicuramente fissi o variabili, dovremo decidere per quelli dubbi un criterio che può essere:

- o la misurazione con dati oggettivi (esaminando i documenti contabili);

- oppure soggettivi (stimando la parte fissa e la parte variabile e applicare percentuali di ripartizione).

Alla fine commetteremo sicuramente errori e faremo approssimazioni, ma questi tenderanno a compensarsi nel contesto complessivo dell’analisi.

Siamo ora pronti per prendere il conto economico della nostra azienda e procedere ad analizzarlo, perché siamo in grado di stimare i costi fissi totali, i costi variabili totali e conoscendo quante unità abbiamo prodotto (ad esempio il numero di merendine da forno) potremo calcolare il nostro Margine di contribuzione (MDC).

Se abbiamo prodotto in un anno 1.400.000 merendine avremo 392.000 euro di costi variabili e quindi un costo unitario variabile di

392.000 : 1.400.000 = 28 centesimi a merendina

Se la vendiamo ai supermercati a 60 centesimi il nostro MDC (margine di contribuzione unitario) è di 60 – 28 = 32 centesimi a pezzo.

Prendiamo i costi fissi di 205.000 euro e dividiamo per i 32 centesimi del MDC otterremo che dobbiamo produrre 640.625 merendine per arrivare al punto di pareggio. Abbiamo trovato il BEP o Break Even Point, ovvero quante unità di prodotto dovremmo produrre per coprire i costi fissi. Con la conseguenza che:

- Se produciamo di meno perderemo;

- Se produciamo di più guadagneremo.

Fino a questo punto i concetti sono, tutto sommato, abbastanza semplici. Perché abbiamo parlato di un’ azienda che produce un solo tipo di prodotto.

E se ne produciamo due come faremo a fare l’analisi dei costi e a determinare il MDC per ogni tipologia di prodotto?

Dovremo introdurre il concetto di “driver”, ovvero la percentuale con le quali ripartire determinati costi tra più linee di prodotto.

Un'ultima complicazione....

…può essere quella di costi variabili comuni a più prodotti: il caso scolastico presente in tutti i libri di microeconomia (la scienza che studia le aziende) è quello del mulino che macina il grano (materia prima, cioè costo varabile). Però dalla lavorazione si ottengono diversi prodotti (farina e crusca) e quindi dovremo ripartire i costi variabili tra i diversi prodotti ottenuti.

Parliamo in questo caso di “costi congiunti”. Argomento sul quale torneremo con un articolo espressamente dedicato.

A cura di Egidio Veronesi

Costi fissi e costi variabili

A prima vista la distinzione tra costi fissi e variabili sembra semplice, ma a volte non è così.

Se prendiamo in mano un prodotto, ad esempio una merendina confezionata e la esaminiamo, possiamo subito capire che i prodotti utilizzati per l’impasto sono costi variabili (farina, zucchero, lievito ecc.).

Se non produciamo nulla non avremo questi costi per materie prime. Lo stesso ragionamento vale per il packaging. Se prendiamo il conto economico (il prospetto che raggruppa costi e ricavi) e abbiamo registrato le fatture di acquisto in modo corretto non avremo difficoltà ad individuare i costi per le materie prime, ovvero in genere i costi variabili.

Se però entriamo nella fabbrica che produce le merendine ed esaminiamo il processo produttivo le cose cominceranno a complicarsi.

Esempio....il costo dell'energia elettrica

Prendiamo, ad esempio, il costo per l’energia elettrica che spesso si rileva in un unico conto il più delle volte intitolato “Energia Elettrica”.

Se esaminiamo le fatture vedremo che abbiamo delle quote fisse legate alla potenza installata e queste saranno costi fissi.

Poi avremo la componente energia consumata. Se usiamo forni elettrici per cuocere le merendine avremo una parte dell’energia (quella dedicata ai forni) sicuramente variabile. Se non cuocio non spendo. Una parte dell’energia invece è destinata a tenere attivo lo stabilimento (illuminazione, uffici, climatizzazione ecc.), questa componente sarà fissa.

Come risolvere il problema?

- Una prima soluzione potrebbe consistere nell’installare sub-contatori di consumo a monte della linea dei forni per contabilizzare la componente di energia (consumata) variabile;

- Una seconda soluzione più economica sarebbe fare un conto approssimativo del consumo orario di un forno e moltiplicarlo per le ore di funzionamento;

- Oppure possiamo considerare una percentuale di energia stimata (a spanne…) di costi variabili e il resto considerarla un costo fisso. Naturalmente la scelta del metodo dipende sia dal tipo di attività svolta, sia dalle dimensioni dell’azienda.

Il costo del personale

Si può facilmente considerare un costo fisso il costo del personale amministrativo. Anche se con un aumento o riduzione del fatturato potrei ridurre o aumentare la forza lavoro in ufficio. Se, però, ad esempio ho una sola impiegata amministrativa il ragionamento non vale più. Il personale in produzione nello stabilimento, invece, potrebbe essere di natura più variabile. Però entrano in campo diverse considerazioni:

- Se diminuisce la produzione posso ricorrere alla cassa integrazione, ma devo rispettare regole abbastanza rigide e comunque la riduzione degli orari lavorativi non è immediata;

- Se aumenta la produzione posso ricorrere a lavoro interinale, ma con costi del personale più elevati;

- Nel malaugurato caso di riduzione permanente di fatturato dovrò ricorrere a licenziamenti, ma questa soluzione non è spesso di immediata applicazione per tanti motivi. Non ultimo la speranza dell’imprenditore di poter recuperare il terreno perduto.

Nelle aziende piccole (con fatturato stabile) si tende quindi a considerare tutto il costo del personale un “costo fisso”.

Nelle aziende strutturate, che ricorrono anche al lavoro interinale, il personale produttivo viene considerato spesso un costo semi-variabile.

Nella realtà applicata, quindi, non è sempre così facile riuscire a identificare quali sono i costi variabili dei nostri prodotti e più in generale della nostra azienda. Inoltre, la classificazione basata sulla variabilità dei costi è inevitabilmente condizionata da un certo grado di soggettività, facendo eccezione ovviamente per quei limitati fattori produttivi che invece sono di chiara identificazione (come sopra abbiamo individuato le materie prime per produrre le merendine).

Parliamo di soluzioni

Finito di elencare alcuni problemi che ci troveremo sempre davanti quando facciamo l’analisi dei costi della nostra azienda, parliamo di soluzioni…

che si trovano sempre grazie all’esperienza e ad una minima conoscenza delle dinamiche aziendali.

Una volta individuati con certezza nel conto economico i costi fissi e i costi variabili rimarranno alcuni conti che possono essere in parte fissi e in parte variabili.

Per ripartire questi costi in quota fissa e variabile potremmo procedere in diversi modi. Esaminando le fatture ad esempio e capendo dalla descrizione quanta parte è da considerarsi un costo fisso e quanto parte è legata ai consumi. In alternativa, prendiamo un paio di fatture e capiamo la percentuale di costi fissi sul totale (circa) da applicare poi all’intero costo annuo.

Alla fine, commetteremo sicuramente errori e faremo approssimazioni, ma questi tenderanno a compensarsi nel contesto complessivo dell’analisi.

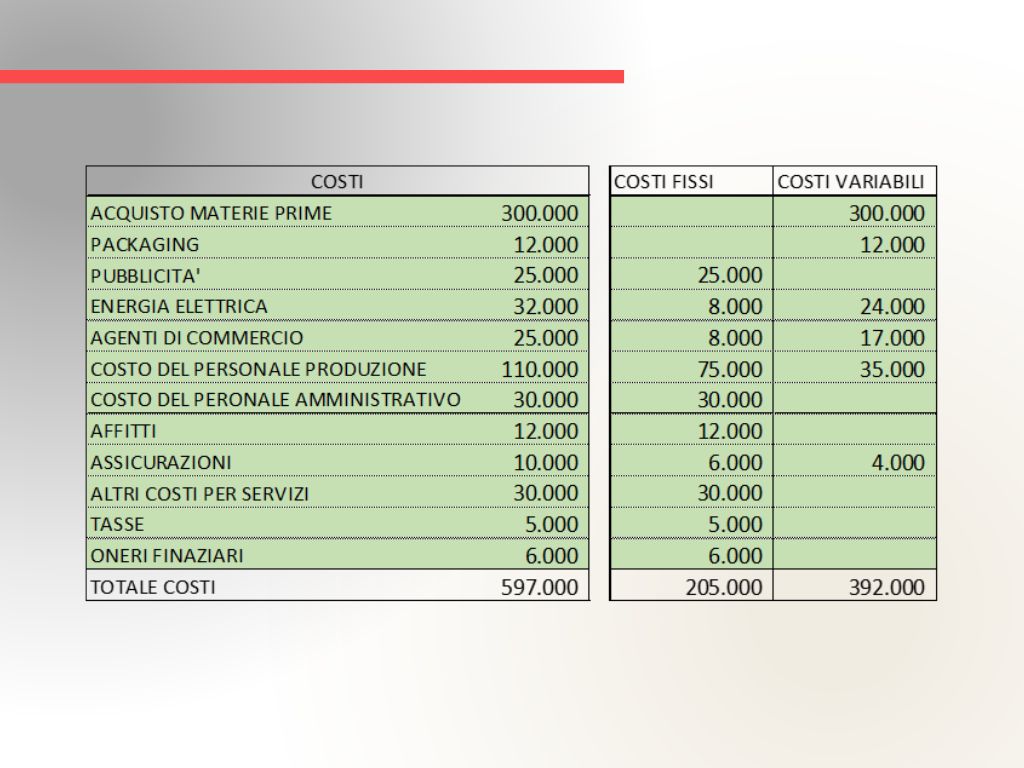

Proviamo a riportare di seguito una ripartizione molto semplificata tra costi fissi e variabili seguendo gli esempi descritti sopra:

La prossima settimana ritorneremo sul MDC (Margine di contribuzione). Lo calcoleremo per arrivare rapidamente al calcolo del BEP (Break Even Point), ovvero il “punto di pareggio” aziendale che ci dirà quando la nostra azienda comincia a guadagnare.

A cura di Egidio Veronesi

Il Margine di contribuzione (MdC)

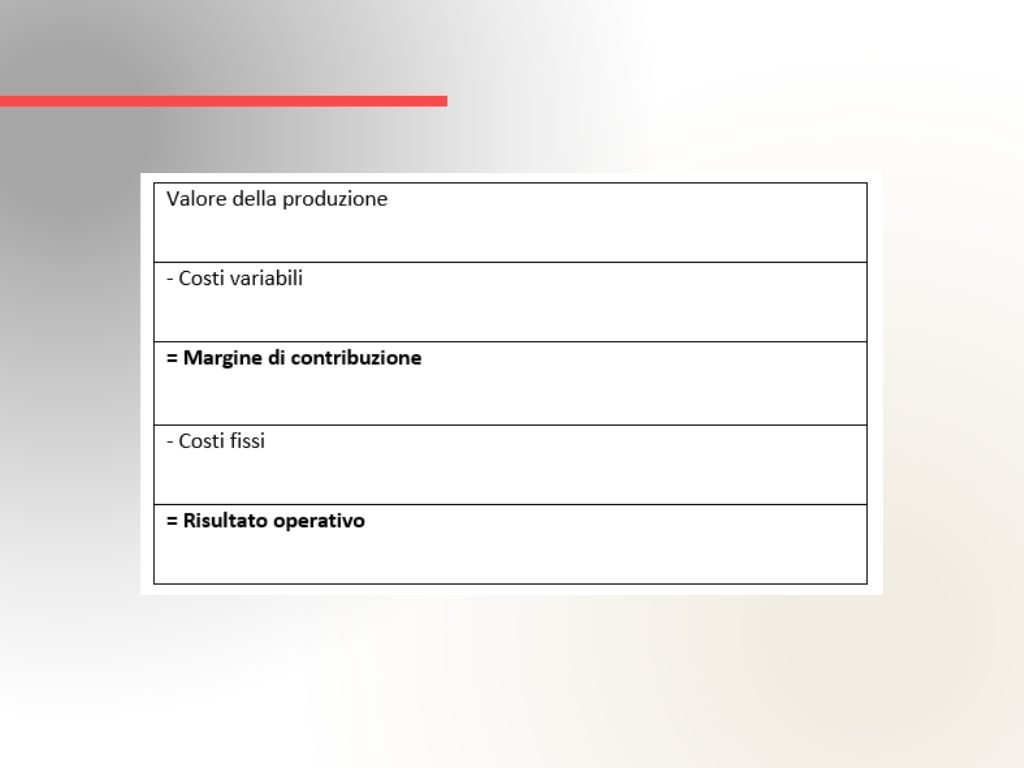

È possibile determinare il MdC (Margine di contribuzione) riclassificando il conto economico in modo tale da suddividere i costi operativi in:

- costi variabili: sono costi che variano al variare della produzione. In pratica se non produco nulla non ho nessun costo. Un esempio di costi variabili sono le materie prime, le merci, i materiali di consumo, il costo di trasporto delle vendite ecc.

- costi fissi: sono quelli che non variano al variare delle quantità prodotte. Sono identificabili nei costi cosiddetti “di struttura” come ad esempio l’affitto, personale amministrativo (ma spesso anche il personale di produzione) ecc. Questi costi ci sono sempre anche se non produco nulla.

Cos'è il margine di contribuzione?

E’ la differenza tra ricavo di un prodotto e il suo costo “variabile”. Questo margine mi servirà per coprire i costi fissi. Quando avrò coperto tutti i costi fissi comincerò a guadagnare!

Se ad esempio produco un bene che vendo a 1.000 euro e per produrlo mi servono materie prime, materiali di consumo e lavorazioni per 600 Euro, il mio margine di contribuzione “unitario” è di 400 Euro.

Se la mia azienda ha costi fissi annuali di 100 mila euro (affitti, personale, spese generali ecc.) sarà sufficiente fare la seguente operazione: 100.000: 400 (Mdc unitario) = 250 beni da produrre (e vendere) in un anno per coprire tutti i costi fissi e fare un pareggio. Il 251° (duecento cinquantunesimo) prodotto comincerà a farmi guadagnare.

Posso anche dire che il mio punto di pareggio + di 250 prodotti (e venduti) in un anno e il mio fatturato per raggiungere il punto di pareggio è di

250 x 1.000=250.000 Euro.

Riassumendo, per ogni singolo prodotto il Margine di Contribuzione (o più semplicemente Mdc) è la differenza tra il prezzo di vendita (Pv) e i costi variabili (Cv) necessari alla produzione di quell’unico bene.

Potremo avere Mdc per singolo prodotto o per l’intera attività aziendale.

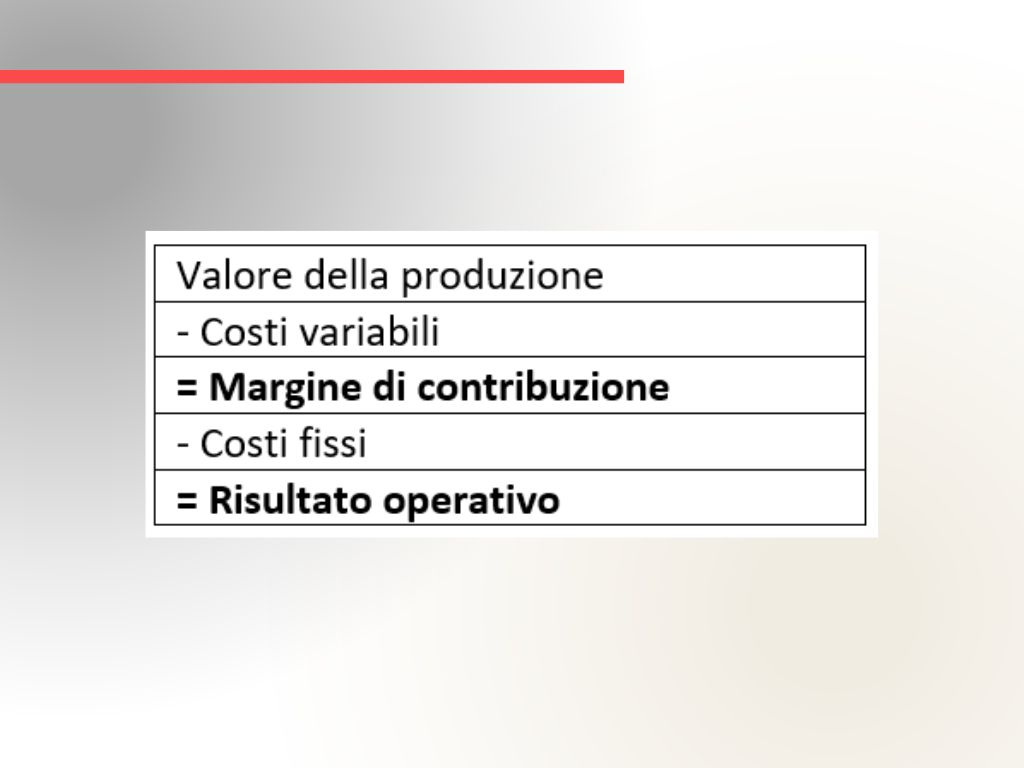

Il Mdc, visto in ottica dell’attività complessiva dell’azienda (vendite di un periodo o di un anno) si può matematicamente riassumere pertanto come il valore della produzione (ricavi dell’anno) meno i costi variabili dell’intero anno.

Spiegato in questo modo la determinazione del margine di contribuzione sembrerebbe essere molto semplice, anche se nella realtà potrebbe non essere così facile riuscire a identificare quali sono i costi variabili dei nostri prodotti e più in generale della nostra azienda. Inoltre, la classificazione basata sulla variabilità dei costi è inevitabilmente condizionata da un certo grado di soggettività, fatta eccezione ovviamente per quei limitati fattori produttivi che invece sono di chiara identificazione (ad esempio: materie prime e ammortamenti, i primi sicuramente variabili, i secondi fissi).

Per le voci di costo “ibride” è necessario effettuare approssimazioni basate sulla prevalenza, qualora la significatività del loro importo non giustifichi analisi più approfondite.

Il personale poi merita un discorso a parte. Sicuramente il costo del personale amministrativo è un costo fisso. Il Personale impiegato nella produzione può essere parzialmente variabile. Posso, ad esempio, ricorrere alla cassa integrazione, ma a volte i tempi per ottenerla non sono immediati e alcuni costi rimangono a carico dell’azienda.

Vediamo un ultimo esempio di calcolo del MDC con evidenza della classificazione di alcuni costi

Determiniamo il MdC sottraendo al valore della produzione i costi variabili sostenuti 1000- 400 – 40 – 200 = 360

Dato che il margine di contribuzione pari a 360 è superiore al valore dei costi fissi sostenuti 150 (100 dipendenti + 50 di affitto) l’azienda in questione sta generando un profitto.

Nel prossimo articolo cercheremo di approfondire la distinzione tra costi fissi e variabili e torneremo sul concetto di “Margine di contribuzione”.

A cura di Andrea Bergonzoni

Ebitda e Ebit parte 3^

EBIT è l’acronimo di “Earnings before Interest and Taxes”, ovvero “Utile al lordo (o prima) degli interessi (o meglio della gestione finanziaria) e delle imposte sul reddito.

La settimana scorsa abbiamo parlato dell’EBITDA e basta il confronto tra le due sigle per comprendere che la differenza sta nelle lettere “D” e “A” che in EBIT mancano. D e A stanno per “ammortamenti” e “svalutazioni”. Siccome siamo sempre partiti dall’utile d’esercizio aggiungendo alcune voci per avere un risultato intermedio, significa che per calcolare l’EBIT dovremo fermarci prima e aggiungere solamente tasse e interessi.

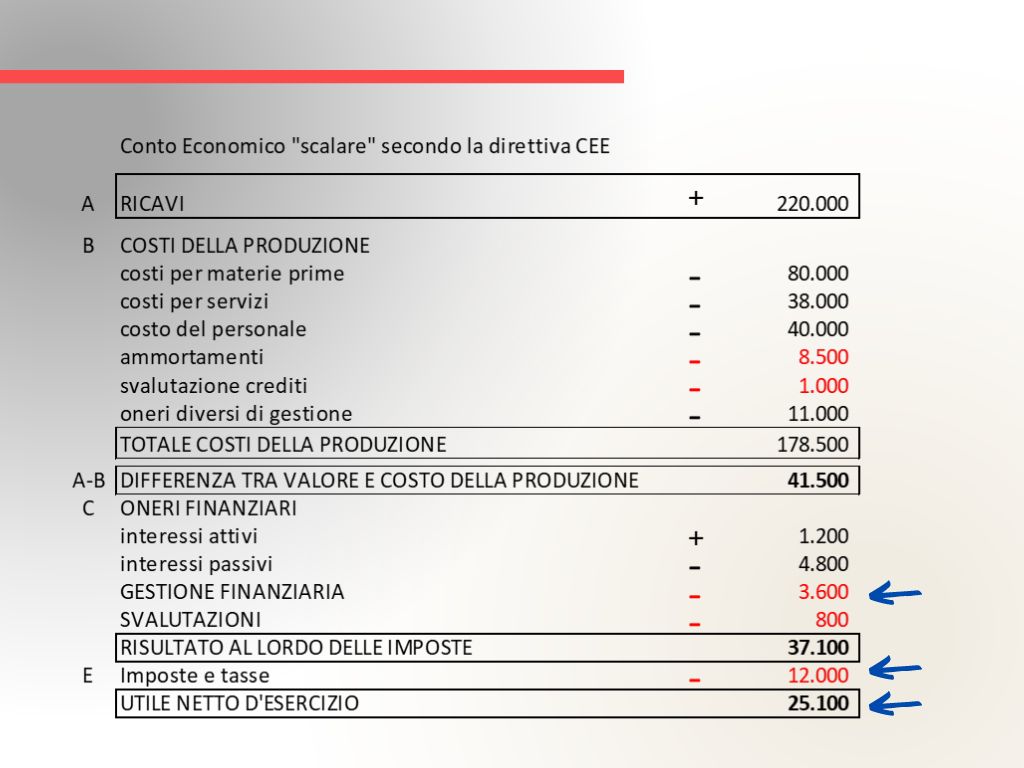

Riprendiamo un esempio di conto economico in formato “scalare” simile a quello della settimana scorsa:

Prendiamo l’utile e aggiungiamo interessi (I) e imposte (T):

Utile netto Euro 25.100 + 12.000 (T) + 3.600 (I) da cui: EBIT = 40.700

Questo risultato esprime una marginalità che non risente dell’indebitamento dell’azienda, perché prende la marginalità prima che vengano sottratti gli oneri finanziari. Non risente neppure della fiscalità dell’azienda, che può variare secondo il tipo di società o delle politiche fiscali adottate.

EBIT esprime quindi la redditività aziendale con un grado di “purezza” superiore rispetto al semplice utile di esercizio.

E una volta calcolato l’EBIT cosa ne possiamo fare?

- Possiamo monitorarne l’andamento nel tempo per capire se la performance dell’azienda migliora o peggiora;

- Possiamo inoltre capire in caso di perdite, se queste sono causate dagli eccessivi oneri finanziari che paghiamo o dalle troppe tasse;

- Possiamo anche valutare se la nostra azienda produce ricchezza in modo soddisfacente. Un EBIT superiore al 15% del fatturato, ad esempio, costituisce un ottimo risultato. A volte abbiamo aziende in perdita a causa degli oneri finanziari troppo elevati;

- Calcolando l’EBIT potremo anche capire quanta marginalità abbiamo per coprire eventuali finanziamenti.

Ma una cosa molto interessante è che potremo confrontare il nostro EBIT con quello delle aziende concorrenti.

Spesso l’EBIT viene usato assieme all’EBITDA per dare una dimensione alla redditività di una azienda.

Tuttavia, l’EBITDA esprime un concetto di marginalità “lorda” che può essere azzerata dagli ammortamenti e dalle svalutazioni. EBITDA è un termine più adatto a descrivere la performance “industriale” o “operativa” di una azienda. EBIT al contrario indica con maggiore chiarezza la redditività dell’azienda intesa come investimento patrimoniale.

A cura di Egidio Veronesi