Identificare e formalizzare i processi: il ciclo passivo

Cos’è il ciclo passivo

Il ciclo passivo in un’azienda è l’insieme dei processi e dei passaggi (workflow) che si instaurano tra l’azienda e i propri fornitori per arrivare poi al magazzino. Se il ciclo attivo determina delle entrate, il ciclo passivo determina invece delle uscite economiche per l’azienda (ad esempio, per pagare i fornitori).

Le attività amministrative preliminari del ciclo passivo sono:

- Gestione dell’anagrafica dei fornitori;

- Registrazione dei documenti che legano l’azienda al fornitore (gli ordini di acquisto).

Le fasi del ciclo passivo

Possiamo anche definire il ciclo passivo come il processo attraverso il quale l’impresa acquisisce i fattori produttivi (per es. materie prime, materiali di consumo, servizi ecc.), che vengono poi utilizzati nel ciclo produttivo per realizzare i propri prodotti e servizi. Si parte dalla valutazione dell’acquisto e si finisce con il pagamento. Le fasi che compongono il ciclo passivo sono:

- Determinazione della merce o servizio da acquistare e relativa quantità;

- Richiesta offerte dai fornitori selezionati;

- Scelta dell’offerta e ordine al fornitore;

- Ricezione della merce o del servizio e controllo con l’ordine d’acquisto;

- Controllo e registrazione fattura;

- Pagamento alla scadenza della merce.

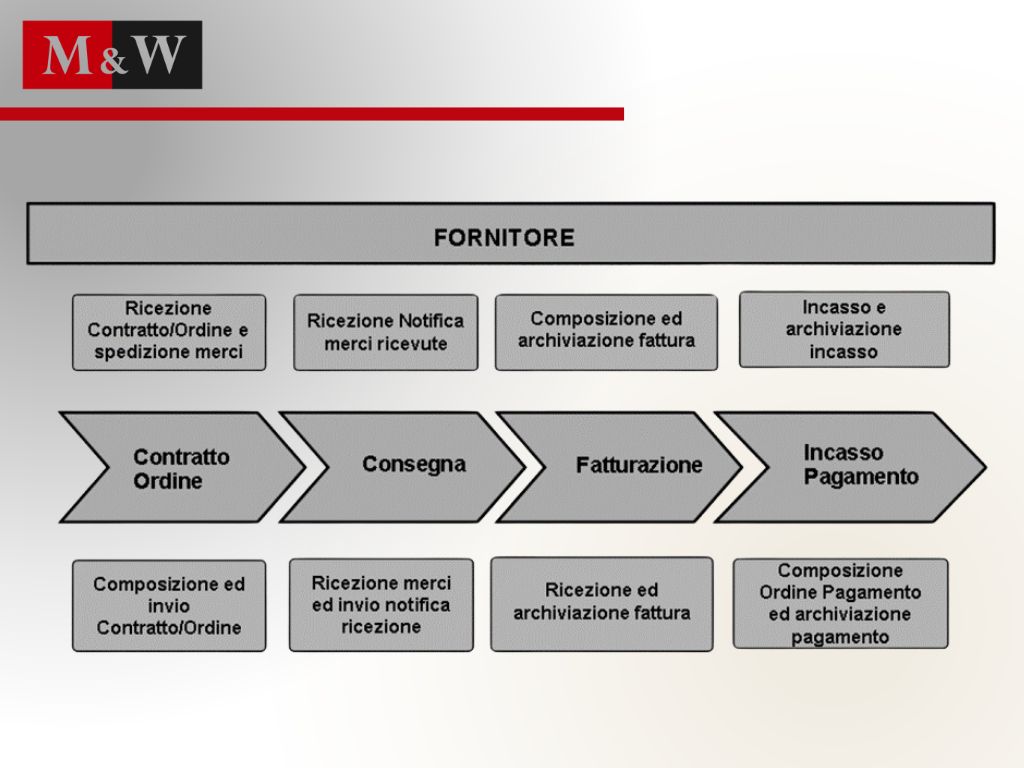

Riportiamo di seguito un esempio di flusso operativo del ciclo passivo.

Clicca sull’immagine per ingrandire

La formalizzazione delle attività sopraelencate, con individuazione delle persone responsabili di ogni passaggio, permette di dare chiarezza ai processi aziendali e di risolvere prontamente eventuali problemi questo perché viene individuato subito il responsabile che dovrà intervenire. La mancata formalizzazione del processo e la poca chiarezza nei ruoli e responsabilità delle persone coinvolte determina i classici “scaricabarile” ogniqualvolta si profila una qualche responsabilità.

A cura di Egidio Veronesi

Identificare e formalizzare i processi

La prima cosa da fare in un’azienda, che ambisce ad essere un’organizzazione con le giuste carte da giocare per il futuro, è censire i processi e capire come si muove. Una volta fatta una mappatura completa dell’azienda questa va formalizzata in un documento (o una serie di documenti) che vanno condivisi con tutto il personale e i collaboratori.

Molte aziende non hanno processi formalizzati e condivisi. Tuttavia, se anche non esiste documentazione che illustra i processi aziendali non è detto che tali processi non esistano.

Processi organizzativi, decisionali e produttivi

In tante aziende i processi organizzativi, decisionali e produttivi esistono eccome, ma non sono formalizzati. Questo implica che i nuovi arrivati si troveranno a chiedere continuamente chi è il responsabile di una funzione, chi prende le decisioni, cosa si deve fare in caso sopraggiunga un problema ecc.

Processi e procedure “non formalizzate” vengono consolidati e tramandati con il “passaparola”, spesso le cose si fanno come si sono sempre fatte secondo la tradizione aziendale.

I processi tramandati verbalmente sono poco efficaci. Basti pensare a quando la conoscenza umana, prima che nascesse la scrittura, era tramandata in forma orale. Il sapere veniva sì tramandato, ma poi inevitabilmente mal compreso, travisato e quindi perso. Con l’avvento della scrittura il bagaglio delle conoscenze umane si è consolidato progressivamente, senza storture o cattive interpretazioni.

Mappare processi e procedure

Per fare le cose come si deve in azienda occorre, come prima cosa, mappare processi e procedure e quindi formalizzarli in documenti.

Partiamo dal reparto amministrativo e dal flusso dei documenti che arrivano ogni giorno con la posta, con l’e-mail, con le consegne ecc. per finire poi in contabilità e quindi essere archiviati.

Passiamo poi ai documenti che vengono prodotti in azienda e inviati ai clienti, ai fornitori ecc.

È necessario in questo groviglio di documenti e informazioni individuare i due principali processi ammnistrativi che sono:

- il ciclo attivo;

- il ciclo passivo.

Cos'è il ciclo attivo

Con questa definizione di descrivono tutte le azioni che si fanno in azienda nei confronti del cliente.

Le fasi in ordine sono:

- Contatto con il cliente;

- Predisposizione di un preventivo;

- Valutazione della solvibilità del cliente;

- Emissione dell’ordine;

- Conferma dell’ordine;

- Controllo disponibilità della merce o messa in produzione;

- Evasione dell’ordine;

- Consegna;

- Fatturazione;

- Incasso.

Se tutte queste attività vengono descritte in modo chiaro e sintetico, identificando anche le procedure e verifiche da fare in ogni fase e vengono identificate le figure responsabili di ogni passaggio, avremo un documento che potrà risolvere eventuali problemi nel corso dell’ evasione di un ordine. Quantomeno le persone coinvolte sapranno chi sono i responsabili a cui rivolgersi per risolvere i problemi quotidiani.

Il tempo “perso” per analizzare il processo, formalizzarlo e condividerlo con tutte le persone coinvolte ritornerà indietro con gli interessi in termini di risparmio di tempo e di migliore organizzazione dell’azienda.

Questo in breve è il valore aggiunto di una procedura formalizzata.

A cura di Egidio Veronesi

Ottimizzare i costi: l'importanza del cost management

Nel panorama competitivo e in continua evoluzione delle imprese moderne, la gestione dei costi riveste un ruolo cruciale per il successo aziendale. Il cost management, ovvero l’insieme delle strategie e delle tecniche volte a controllare, ridurre e ottimizzare i costi operativi, è diventato un elemento fondamentale per garantire la sostenibilità finanziaria e la redditività nel lungo periodo.

Approcci tradizionali e innovativi

Tra gli approcci tradizionali e innovativi del cost management, una tecnica che merita particolare attenzione è il direct costing, o costo diretto. Questa metodologia si focalizza sull’attribuzione dei costi diretti dei prodotti o servizi, come materiali e manodopera diretta, escludendo i costi indiretti di produzione, come l’ammortamento delle attrezzature o i costi di manutenzione generale.

Quali i vantaggi del direct costing

- Chiarezza sui costi diretti: Il direct costing fornisce una visione chiara e trasparente dei costi direttamente associati alla produzione di beni o alla fornitura di servizi. Questi includono i costi dei materiali diretti, la manodopera diretta e altri costi direttamente variabili. Questa chiarezza consente alle aziende di comprendere esattamente quanto costa produrre ciascun bene o fornire ciascun servizio.

- Facilità di calcolo del margine di contribuzione: Calcolare il margine di contribuzione, ovvero la differenza tra il prezzo di vendita di un prodotto e i suoi costi variabili, diventa più semplice utilizzando il direct costing. Questo consente alle aziende di determinare rapidamente la contribuzione marginale di ciascun prodotto alla copertura dei costi fissi e al conseguimento del profitto.

- Supporto alle decisioni di prezzo e volume: Il direct costing aiuta le aziende a prendere decisioni informate sui prezzi di vendita e sui volumi di produzione. Analizzando i costi diretti associati a diversi livelli di produzione o a diverse strategie di pricing, le aziende possono identificare il punto di pareggio, il livello di produzione al quale i ricavi totali eguagliano i costi totali, e determinare la strategia ottimale per massimizzare il profitto.

- Gestione delle risorse più efficienti: Utilizzando il direct costing, le aziende possono allocare in modo più efficiente le risorse disponibili. Concentrandosi sui costi diretti è più semplice identificare le aree in cui è possibile ridurre i costi superflui o ottimizzare l’utilizzo delle risorse, migliorando così l’efficienza operativa complessiva dell’azienda.

- Semplicità ed adattabilità: Il direct costing è noto per la sua semplicità e flessibilità. È un metodo relativamente facile da implementare e comprendere, adatto a una vasta gamma di settori e dimensioni aziendali. La sua adattabilità lo rende un’opzione attraente per molte aziende che cercano un’analisi dei costi diretta e immediata.

Svantaggi e problematiche del direct costing

- Mancanza di considerazione dei costi fissi: Una delle principali critiche al direct costing è che esclude i costi fissi di produzione, come l’ammortamento delle attrezzature e i costi di manutenzione generale. Questo può portare a una sottovalutazione dei costi totali associati alla produzione e alla distribuzione dei prodotti o servizi.

- Limitazioni nella valutazione della performance: Poiché il direct costing si concentra esclusivamente sui costi diretti, può fornire una visione distorta della performance aziendale. I costi indiretti, sebbene non direttamente attribuibili a singoli prodotti o servizi, contribuiscono comunque alla generazione di valore e alla sostenibilità dell’azienda nel lungo periodo.

- Complessità nella determinazione dei costi variabili e fissi: In alcuni contesti aziendali, la distinzione tra costi variabili e fissi può essere complessa e soggetta a interpretazioni diverse. Ciò può rendere difficile l’allocazione accurata dei costi e la valutazione della redditività dei singoli prodotti o servizi.

- Limitazioni nella pianificazione a lungo termine: Poiché il direct costing si concentra principalmente sulla determinazione dei costi diretti a breve termine, può essere meno adatto per la pianificazione finanziaria a lungo termine e la valutazione degli investimenti strategici. La mancanza di considerazione dei costi fissi potrebbe portare a decisioni finanziarie non ottimali nel lungo periodo.

Direct costing: semplicità ed efficacia

In conclusione, il cost management riveste un ruolo cruciale nel garantire la competitività e la sostenibilità finanziaria delle imprese. Tra le varie tecniche disponibili, il direct costing si distingue per la sua semplicità ed efficacia nell’analizzare e ottimizzare i costi diretti, fornendo alle aziende strumenti preziosi per prendere decisioni informate e massimizzare il valore per gli azionisti.

Tuttavia, è importante utilizzarlo in modo complementare ad altre tecniche di cost management al fine di ottenere una visione completa e accurata della performance aziendale e dei suoi costi associati.

A cura di Andrea Bergonzoni

Ora tocca a te!

Scarica il documento Excel che abbiamo realizzato sul direct costing e inizia a controllare, ridurre e ottimizzare i costi operativi della tua attività.

Cosa fare per migliorare il conto economico

Se l’azienda non margina (o perde) per definizione si dice che brucia liquidità. E la liquidità distrutta da un ciclo economico negativo non farà altro che aumentare lo stock dei debiti.

La prima cosa da considerare è che, se il conto economico non può essere sistemato, occorre prendere drastici provvedimenti, ovvero intraprendere una procedura di composizione negoziata della crisi (se comunque si può prevedere una continuità aziendale), oppure se ricorrere a misure più drastiche di concordato o di liquidazione giudiziale.

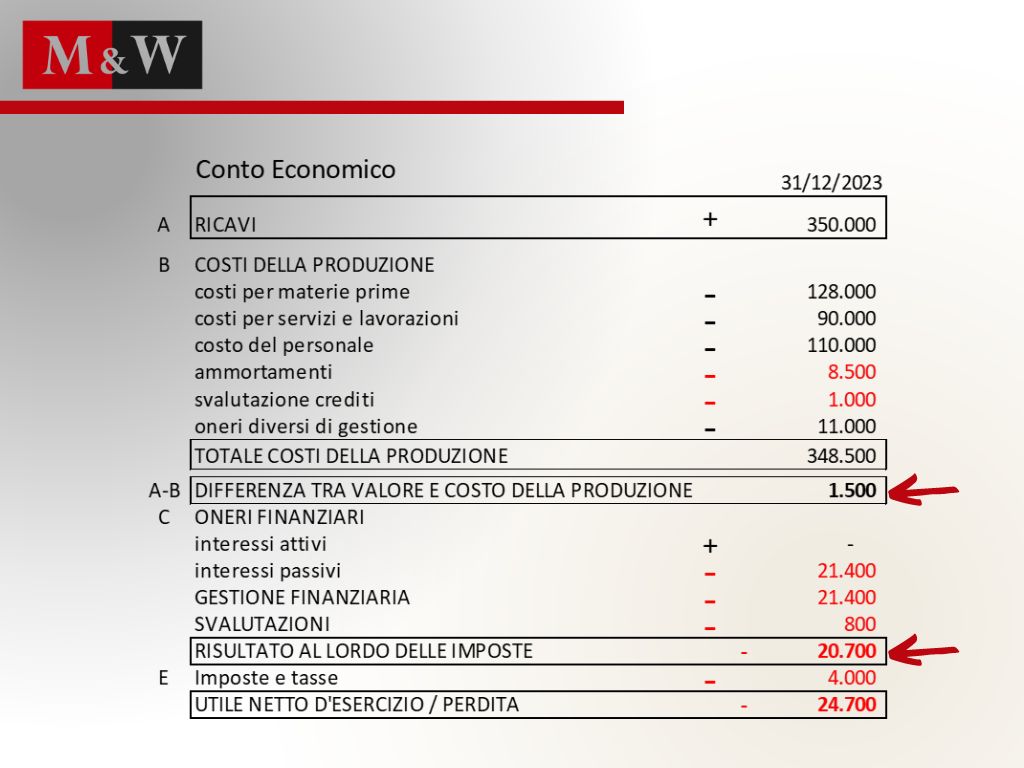

Vediamo di seguito le due aree del conto economico da esplorare a partire dal seguente esempio:

Clicca sull’immagine per ingrandirla

Come si può vedere la differenza tra costi e valore della produzione è positiva e la perdita è generata principalmente dagli oneri finanziari. Quindi se trovassi un socio che ripaga i debiti e azzera gli interessi passivi la mia azienda tornerebbe in utile.

Difficile però trovare un socio che investa per ottenere una marginalità così modesta e quindi dovrò ritornare al punto superiore, ovvero alla differenza tra valore e costo della produzione.

Dalla gestione finanziaria a quella puramente operativa

Per uscire dalla gestione finanziaria ed entrare in quella puramente operativa, dovremo quindi utilizzare le tante tecniche viste nei precedenti articoli, utili a:

- Settorializzare il conto economico per eliminare: rami in perdita, filiali in perdita, produzioni in perdita, clienti in perdita ecc.

- Capire quali possono essere i margini di miglioramento (obiettivi) considerando i migliori nostri competitor, analizzando i loro bilanci e capire quali costi riescono a contenere, ovvero la maggiore efficienza in termini di produttività che hanno raggiunto (analisi di comparazione);

- Calarsi nei processi aziendali, uno ad uno, e capire dove stiamo sbagliando e dove possiamo migliorare considerando comunque che:

-

- 1. L’azienda può non arrivare alle performance dei competitor perché non ha le dimensioni necessarie (purtroppo oggi l’essere “grandi” ha il suo peso”);

- 2. Essere consapevoli che i tempi sono sempre stretti. Bisogna capire e agire in fretta per non creare una irreversibilità della crisi;

- 3. Una volta appurato che non è possibile raddrizzare l’azienda, occorre fare come al Monopoli quando bisogna ripartire dal “via” e quindi ricorrere a una procedura per non creare danni a sé stessi e ai terzi.

In tutti questi casi l’aiuto di un consulente esperto in controllo di gestione può aiutare a capire molto in fretta la situazione e a non perdere tempo.

A cura di Egidio Veronesi

Crisi aziendale: come correre ai ripari

Nell’articolo della settimana scorsa abbiamo parlato dei segnali di crisi aziendale, che ci danno l’evidenza che non si può più aspettare. Ho inoltre spiegato cosa occorre fare e non fare ovvero chi pagare e chi non pagare per non incorrere in problemi ancora più gravi che possono avere risvolti anche penali.

Vediamo di seguito quali cose fare e in che ordine farle:

- La prima cosa da non fare è non correre a pagare chi fa la voce più grossa. Peggio ancora raccontare storie ai creditori per prendere tempo. È sicuramente meglio informarli del momento di difficoltà e impegnarsi a dare loro risposta entro un ragionevole lasso di tempo;

- Successivamente occorre capire se l’azienda può essere rimessa in corsa oppure no. Il primo passo sarà valutare se c’è marginalità e se non c’è se può essere recuperata. Perché la crisi è quasi sempre determinata dall’assenza di marginalità.

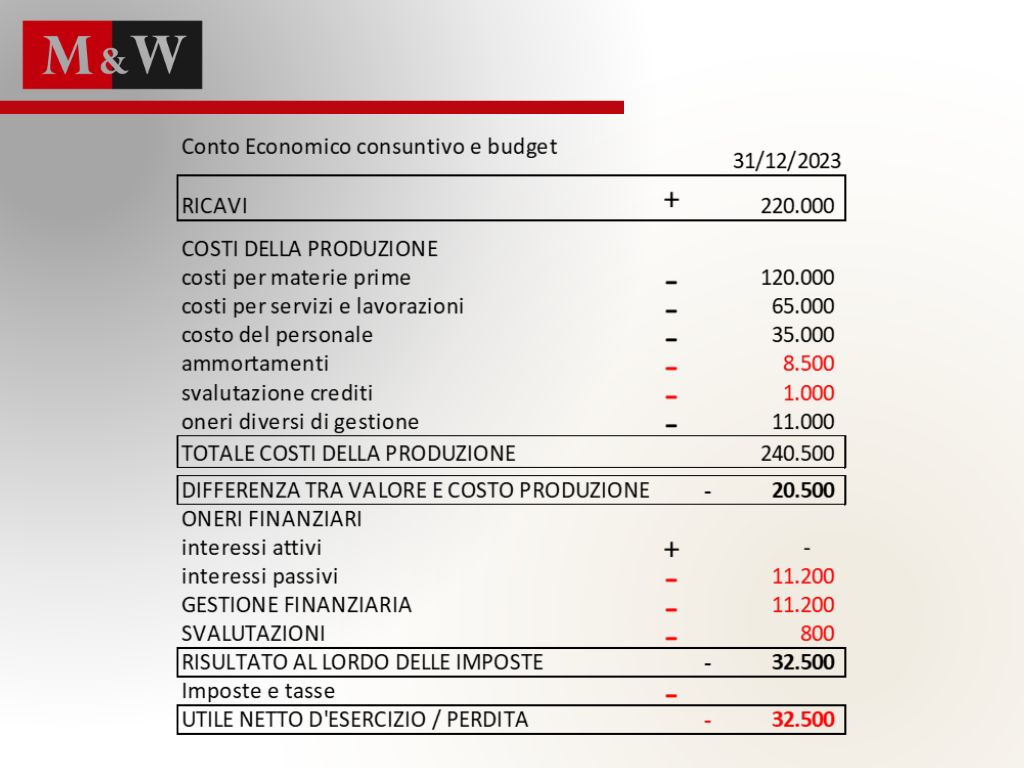

Si deve partire sempre dal conto economico. Prendiamo un semplice esempio già visto nei precedenti articoli:

Clicca sull’immagine per ingrandire

Vista la situazione in perdita occorre interrogarsi se l’azienda ha un’attività “scindibile” in rami ovvero per “prodotti” filiali” “clienti” ecc.

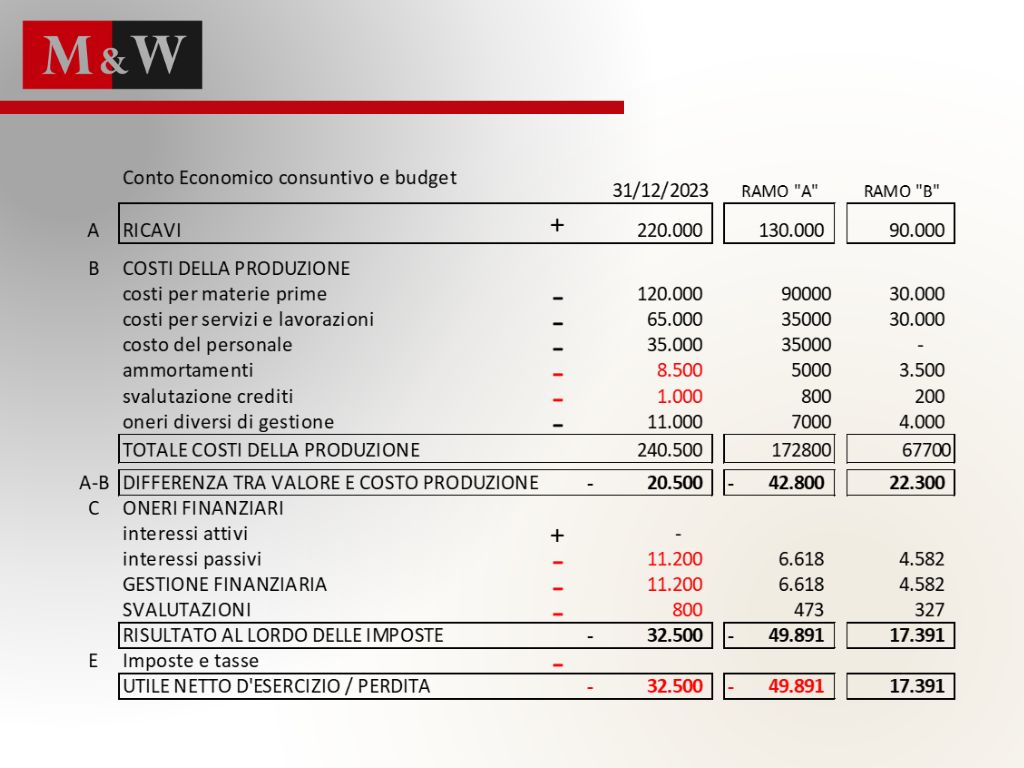

Supponiamo che l’azienda produca due prodotti “A” e “B” tra loro indipendenti. Procediamo alla suddivisione del conto economico nelle due produzioni adottando alcune semplificazioni (ad esempio gli oneri finanziari sono stati ripartiti in proporzione al fatturato. Non consideriamo inoltre le imposte sul reddito).

Scindere l'azienda? a volte sì, a volte no

Un caso esaminato in passato, ad esempio, riguardava un albergo in perdita. Il fatturato era composto da “ospitalità” per le camere e dal servizio di ristorazione. Fatta la suddivisione del conto economico nei due rami risultava che il servizio delle camere era in utile e quello della ristorazione in perdita. La soluzione fu di dare in affitto il ramo d’azienda di ristorazione e la società tornò in utile.

Chiaramente non è sempre possibile scindere l’azienda in più rami, perché una produzione può essere complementare all’altra. Poi c’è il discorso dei costi fissi (l’abbandono di una produzione a volte non riduce in proporzione), quello del personale ecc.

La suddivisione, tuttavia, a volte è determinante. La suddivisione in filiali territoriali, infatti, può servire a chiudere o riorganizzare quelle in perdita. La ripartizione di costi e ricavi del conto economico per i principali clienti permette di capire per quali lavoriamo in perdita ed eventualmente abbandonarli o chiedere di rinegoziare i prezzi.

Un risultato, comunque, lo avremo sempre e di grande importanza. L’analisi ci permetterà di capire meglio la nostra azienda e probabilmente capire anche dove e perché perde.

La prossima volta vedremo come raddrizzare un conto economico (ammesso che sia possibile) quando non si può procedere all’analisi per settori come visto nell’esempio precedente.

A cura di Egidio Veronesi

Crisi di impresa: pagamento dei creditori

Ipotizziamo che l’azienda non vada bene perché i conti correnti sono sempre in sofferenza e i creditori cominciano a fare continue telefonate di sollecito. Questa situazione, abbastanza drammatica, a volte si presenta in azienda perché non si è fatto prima tutto il necessario per prevenire la crisi e capirne le causa.

Quando la situazione precipita la prima cosa che occorre fare è capire cosa bisogna “non fare”, ovvero quali comportamenti e azioni evitare per non trovarsi poi a mal partito davanti a un giudice.

Par condicio creditorum

Il primo principio da rispettare è quello definito “par condicio creditorum”, ovvero tutti i creditori hanno uguale diritto di essere soddisfatti sui beni del debitore, salve le cause legittime di prelazione.

In pratica non si devono fare pagamenti che pregiudicano i diritti dei creditori secondo le loro rispettive garanzie previste dalla legge, cioè preferirne alcuni rispetto ad altri senza rispettare l’ordine dei privilegi.

La legge, infatti, tutela i creditori cosiddetti “deboli” o meritevoli di essere tutelati. Si parla in questo caso di “creditori privilegiati” che, secondo quanto previsto dal Codice civile (art. 2751 bis), sono:

- I lavoratori dipendenti per le loro retribuzioni;

- I professionisti per i loro compensi;

- Gli agenti di commercio per le provvigioni;

- I coltivatori diretti;

- I crediti delle imprese artigiane;

- I crediti di cooperative di lavoro e agricole e dei fornitori di lavoro interinale.

Se vogliamo, quindi, procedere a pagare un creditore appartenete a una di queste categorie dovremo prima aver pagato tutti i creditori delle categorie che lo precedono nell’elenco.

Dopo le categorie “protette” vengono i crediti dello Stato per tributi, degli Enti previdenziali per contributi ecc.

Per ultimi vengono i creditori “chirografari” che sono quelli che non hanno nessun privilegio, quindi verranno pagati solamente dopo che tutte le categorie che precedono (soggetti protetti e crediti dello Stato) saranno pagate in misura integrale.

Violare questa regola può costare molto caro, qualora la situazione di crisi dell’azienda dovesse sfociare in un fallimento.

La legge infatti dice che:

“E’ punito con la reclusione da uno a cinque anni l’imprenditore in liquidazione giudiziale che, prima o durante la procedura, a scopo di favorire, a danno dei creditori, taluno di essi, esegue pagamenti o simula titoli di prelazione.”

Ciò significa che bisogna stare molto attenti a chi si paga. Nel dubbio è meglio non pagare nessuno o perlomeno si può pagare rispettando l’ordine dei privilegi e quindi per prime le categorie deboli. Pagate le categorie deboli per intero, si devono pagare i debiti verso lo Stato per tributi e contributi e, finito con lo Stato, se rimane qualcosa, lo si va a ripartire in percentuale tra i creditori chirografari (che di solito non ricevono nulla o quasi).

I problemi che possono sorgere

A prescindere da quanto detto fino ad ora, spesso possono sorgere alcuni problemi:

- Se, ad esempio, devo pagare il fornitore che è amico, abita sotto casa mia ecc. per non fare brutta figura mi risulta difficile non pagarlo. Poco importa se privilegiato o chirografario, quella persona va pagata!

- La banca, che appena il conto va in scoperto mi fa una raccomandata intimandomi di rientrare perché altrimenti mi pignora la casa (perché ho firmato una fideiussione su un prestito aziendale, oppure gli ho concesso l’ipoteca). In questo caso cerco di pagare la banca sperando che gli altri creditori non si facciano vivi per un po’ di tempo;

- I debiti per le tasse non pagate. Lo Stato lo si fa sempre aspettare, perché ci mette un po’ di tempo a farsi vivo e al massimo ti manda cartelle esattoriali o qualche raccomandata.

Lo Stato prima della banca

Però lo Stato è privilegiato e viene prima della banca. Pertanto, se ho pagato prima la banca dello Stato ho commesso un reato di bancarotta.

In situazioni di difficoltà è difficile orientarsi ed è meglio farsi supportare da un professionista, perché è facile incorrere in reati di natura penale, specialmente se l’azienda è soggetta al fallimento (ora chiamata liquidazione giudiziale, ma la sostanza non cambia).

Nel prossimo articolo vedremo come gestire il patrimonio aziendale nella situazione di crisi.

A cura di Egidio Veronesi

Natura e principali classificazioni dei costi aziendali

Nel contesto aziendale, l’analisi dei costi riveste un ruolo fondamentale nella gestione efficiente delle risorse finanziarie e nell’ottimizzazione della redditività.

Comprendere la natura dei costi e le loro diverse classificazioni è cruciale per prendere decisioni informate e strategiche.

Cosa sono i costi aziendali

I costi aziendali rappresentano tutte le spese sostenute da un’azienda nel corso delle sue attività operative. Essi comprendono una vasta gamma di elementi, tra cui materie prime, manodopera, costi di produzione, spese generali e amministrative, oltre a una serie di altri fattori che contribuiscono al processo produttivo e alla gestione complessiva dell’impresa.

Come si classificano i costi aziendali

I costi possono essere suddivisi in diverse categorie in base alla loro relazione con l’attività aziendale e al modo in cui vengono assegnati ai prodotti o ai servizi offerti. Le principali tipologie di classificazione includono:

- Costi Diretti e Indiretti:

I costi diretti sono quelli direttamente attribuibili a un prodotto o a un servizio specifico. Ad esempio, il costo delle materie prime utilizzate nella produzione.

I costi indiretti, invece, non possono essere facilmente attribuiti a un singolo prodotto o servizio e sono generalmente sostenuti per supportare l’intera attività aziendale. Esempi di costi indiretti sono le spese generali e le spese amministrative.

- Costi Variabili e Fissi:

I costi variabili variano in proporzione alla quantità prodotta o al livello di attività dell’azienda. Ad esempio, il costo delle materie prime aumenta all’aumentare della produzione.

I costi fissi rimangono costanti indipendentemente dal volume produttivo. Questi possono includere affitti, stipendi fissi del personale amministrativo e assicurazioni.

- Costi di Produzione e Costi Operativi:

I costi di produzione sono quelli direttamente associati alla creazione dei prodotti o alla fornitura dei servizi. Questi includono materie prime, manodopera diretta e costi di produzione indiretti.

I costi operativi sono le spese necessarie per sostenere le attività aziendali, ma non sono direttamente legate alla produzione. Questi possono comprendere spese di marketing, vendite, ricerca e sviluppo, nonché spese generali e amministrative.

Perché è importante comprendere queste distinzioni?

Comprendere queste distinzioni è essenziale per valutare accuratamente la redditività dei prodotti, identificare aree di inefficienza e prendere decisioni strategiche per migliorare le performance aziendali.

In conclusione, l’analisi dei costi aziendali è un processo complesso che richiede una comprensione approfondita della natura e delle diverse tipologie di costi. Solo attraverso un’analisi accurata e una gestione oculata delle risorse è possibile garantire la sostenibilità e il successo a lungo termine di un’azienda.

A cura di Andrea Bergonzoni

Crisi dell'impresa: le giuste decisioni da prendere

Le scorse settimane abbiamo esaminato alcuni segnali e indicatori utili a comprendere l’andamento dell’azienda e quali sono i primi segnali che manifestano la crisi dell’impresa.

Mi capita spesso di essere chiamato dagli imprenditori per aiutarli a prendere le opportune decisioni quando ormai sono già in difficoltà e purtroppo, a volte, è troppo tardi perché non hanno capito quando si è verificato il punto di non ritorno.

Abbiamo visto che basterebbe controllare alcuni indicatori (indicatori economici, finanziari, l’andamento della marginalità ecc.) della propria azienda per capire se l’attività sta migliorando oppure peggiorando.

Regole per prendere le giuste decisioni

Proviamo a sintetizzare alcune regole universali utili per prendere le giuste decisioni:

- L’imprenditore percepisce la crisi finanziaria ma non la crisi economica. I sintomi della crisi finanziaria, infatti, sono evidenti. Quando non si riesce a far fronte ai pagamenti in modo puntuale e prolungato è facile capire che qualcosa non va. Discorso diverso, invece, se non si guadagna. I sintomi di crisi finanziaria, infatti, potrebbero anche non manifestarsi nel breve periodo. Facciamo un esempio: un’azienda commerciale vende al dettaglio o con pagamento anticipato (ad esempio on line) ma paga i fornitori a 90 giorni.

Se l’azienda non guadagna, potrebbe andare avanti per un po’ di tempo, bruciando lentamente la liquidità senza che l’imprenditore se ne accorga. In un altro caso potremmo avere una difficoltà finanziaria anche se l’azienda guadagna.

Ad esempio, abbiamo acquistato un macchinario e lo paghiamo in un breve periodo di tempo. La liquidità viene assorbita dall’investimento sottraendola alla gestione corrente.

Se l’azienda guadagna 10 ogni mese e acquistiamo un macchinario del costo di 120 che paghiamo in 12 rate da 10 ciascuna, metteremmo a zero le risorse di liquidità dell’azienda per un anno intero.

Da ultimo, c’è il caso dell’azienda che guadagna ma che va in difficoltà perché l’imprenditore preleva denaro in misura superiore all’utile, oppure preleva tutta la liquidità in esubero dai conti bancari e poi, quando a giugno ci sono da pagare le imposte, va in difficoltà perché non ha accantonato il relativo fabbisogno.

- Quando l’azienda non margina (non crea ricchezza) prima o poi avremo pesanti effetti negativi sulla gestione finanziaria. Questa può sembrare una ovvietà, perché l’azienda anziché creare ricchezza la brucia. Però dobbiamo riflettere sul fatto che se non riportiamo in utile l’azienda, non potremo mai far fronte ai debiti. Prima si deve ritrovare la marginalità, poi si pagano i debiti. I debiti non si devono mai pagare facendo altri debiti o costituendo una nuova azienda per distogliere i creditori da quella vecchia. Così facendo non si risolve nulla.

- Ripristinare la liquidità di un’azienda in perdita non ha senso. Molto spesso si ricorre a nuovi finanziamenti, ampliamento delle linee di credito, vendita di asset (immobili ad esempio), si mettono i risparmi personali o ancor peggio si chiede un prestito ad amici e parenti, per buttare liquidità in azienda. Tuttavia, se l’azienda continua a perdere non si farà altro che gettare denaro dalla finestra. L’azienda deve guadagnare. Se non guadagna va velocemente ristrutturata o ridimensionata. Se non è possibile “raddrizzarla” occorre metterla in liquidazione volontaria, quando è possibile, oppure ricorrere a una procedura cercando di far sì che si crei meno danno possibile a se stessi e ai creditori.

- Continuare l’attività perché “non ci si può fermare” è la peggiore soluzione, prima o poi infatti si arriverà al default. La metafora che uso è la seguente: l’imprenditore in crisi che brucia liquidità è come una persona che si sta scavando la fossa. A forza di scavare il buco sarà tanto profondo che non riuscirà più a venirne fuori. Tuttavia, se si accorge in tempo che sta scavando un buco basterà un piccolo balzo per uscirne in bellezza. Il problema è che, purtroppo, l’imprenditore a volte è troppo ottimista o speranzoso che le cose cambino in meglio e non si accorge della profondità del buco!

Nei prossimi articoli vedremo quali possono essere le vie d’uscita da una situazione di crisi aziendale conclamata.

A cura di Egidio Veronesi

La mia azienda guadagna abbastanza?

Uno dei tanti problemi che possono condure alla crisi di un’impresa è la ridotta (o purtroppo a volte negativa) marginalità della propria azienda. Se non si margina non si coprono i costi fissi aziendali e quindi ci sarà una perdita e la perdita significherà maggiori debiti e di conseguenza la crisi finanziaria.

Ma che cos’è la marginalità (talvolta chiamata anche “margine di contribuzione”)?

È la differenza tra i ricavi dell’azienda e i costi che sostengo per generare i ricavi.

Nel caso più semplice di azienda, quella commerciale, la marginalità sarà data dal ricavo della merce meno il costo sostenuto per l’acquisto. La semplice formula che viene insegnata alle elementari:

RICAVO – COSTO = GUADAGNO

Nelle aziende di produzione il discorso è più complesso, perché il costo dei beni venduti a volte comprende materie prime, lavorazioni, materiali di consumo ecc. Però la marginalità si ottiene sempre sottraendo dai ricavi la somma dei costi diretti sostenuti. I costi diretti sono quelli che variano al variare della produzione. In linea generale sono i cosiddetti “costi variabili”. Se non produco nulla non ho alcun costo.

La marginalità complessiva dell’azienda serve per coprire i costi fissi (affitto, personale, assicurazioni ecc.). I costi fissi sono quei costi che sostengo e non variano anche se non produco nulla. I costi fissi ci sono sempre e non cambiano all’aumentare della produzione.

Abbiamo ripassato con estrema sintesi e semplificazione i concetti di base del conto economico di una azienda che rappresentiamo nel prospetto che segue:

|

R |

RICAVI |

650.000 |

|

CV |

COSTI VARIABILI |

392.000 |

|

MDC = R-CV |

MARGINE DI CONTRIBUZIONE |

258.000 |

|

CF |

COSTI FISSI |

205.000 |

|

MDC – CF |

UTILE |

53.000 |

E adesso entriamo nel cuore della domanda: posto che il conto economico sia quello rappresentato sopra:

la mia azienda guadagna abbastanza?

Come fatto negli articoli precedenti dobbiamo fare alcune considerazioni:

Quale è il nostro mercato di riferimento? Ovvero: operiamo in un mercato saturo oppure in un nuovo mercato? In linea generale in un mercato “nuovo” relativo a prodotti innovativi o lanciati da poco è facile trovare marginalità più elevate rispetto a un mercato “saturo”. Poi anche il mercato nuovo prima o poi comincerà a essere invaso da nuovi operatori che intravedono il business e mano a mano diventerà saturo.

In generale, un mercato “nuovo” tenderà ad avere marginalità più elevate dovute al fattore “novità”. In un mercato saturo invece la concorrenza tenderà a remunerare a livelli più bassi gli investimento fatti in mezzi finanziari e risorse umane.

Nel mercato saturo vincerà l’imprenditore più efficiente e saranno estromessi gli imprenditori meno efficienti. Fattori decisivi non saranno tanto l’innovazione, ma piuttosto la dimensione e quindi le economie di scala e principalmente l’efficienza.

La seconda cosa che dovremo valutare sarà la performance dei nostri competitor.

Prendiamo, quindi, i bilanci dei nostri competitor (se siamo bravi imprenditori dovremo essere curiosi e sapere esattamente chi sono i nostri competitor e cosa marginano). Si possono scaricare tutti i bilanci delle S.r.l. al costo di 1 euro e mezzo l’uno circa.

Con un piccolo investimento possiamo scaricare una decina di bilanci e cominciare a esaminarli. Nel bilancio pubblicato basterà prendere la differenza tra valore e costi della produzione (voci A-B) e fare il rapporto con la voce A (i ricavi) e otterremo una dato che esprime l’efficienza dell’azienda. In realtà nella voce B (costi) sono compresi sia i costi fissi che i costi variabili, ma il dato ottenuto, anche se grossolano, comparato con quello della nostra azienda, ci farà capire se gli altri sono più o meno bravi di noi.

Con un po’ di esperienza, leggendo bene il bilancio e la nota integrativa, si può arrivare anche a calcolare la marginalità e quelli che sono i costi variabili. E il confronto sarà ancora più chiaro.

Dopo il confronto con i competitor

Se vediamo che gli altri sono mediamente più bravi allora dovremo capire cosa possiamo fare per migliorare. Se i competitor più bravi sono pochi dobbiamo comunque puntare all’eccellenza e cercare di superarli!

Ogni buon imprenditore che si rispetti ogni giorno deve cercare il modo di essere avanti agli altri, consapevole che i suoi concorrenti non staranno fermi e quindi se li ritroverà sempre “tra i piedi”.

A cura di Egidio Veronesi

Come capire se l'azienda è molto indebitata

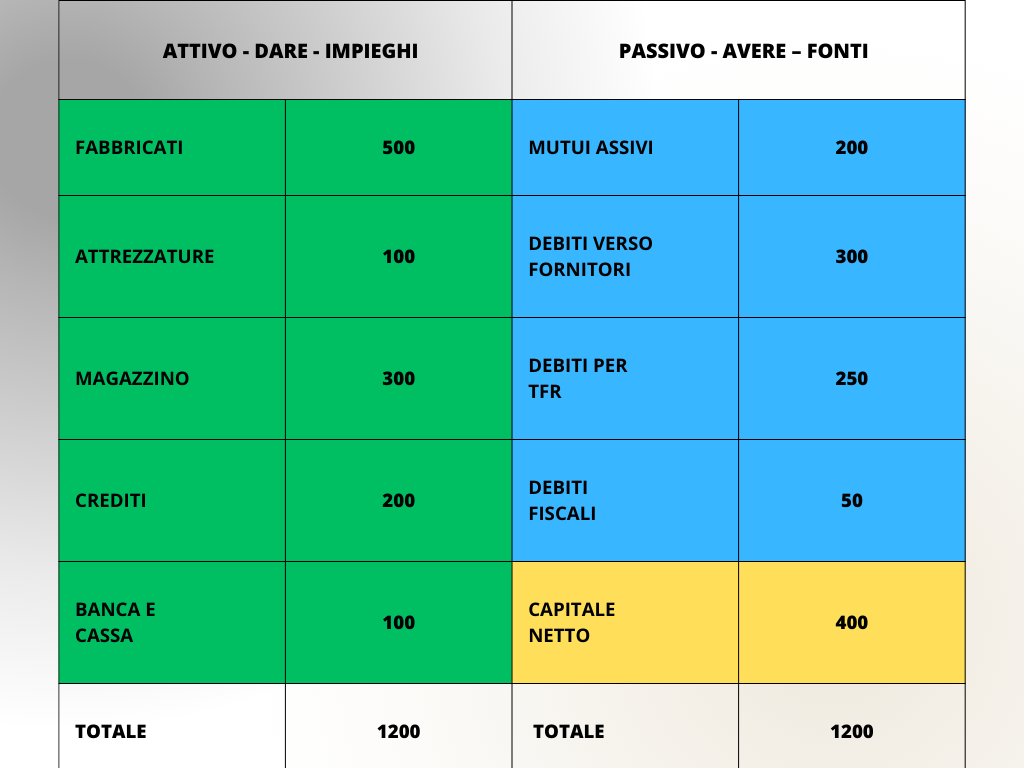

Nell’azienda il capitale investito lo troviamo nell’attivo dello stato patrimoniale ed è costituito da:

- Immobilizzazioni materiali (fabbricati, attrezzature, automezzi ecc.) e immobilizzazioni immateriali (marchi, brevetti ecc.);

- Capitale circolate (quindi non immobilizzato) rappresentato da magazzino e crediti.

Anche il capitale circolante necessita di essere finanziato perché, di fatto, finché non saranno vendute le scorte e incassati i crediti, saremo in presenza di capitale “congelato” anche se per un breve periodo di tempo. Pertanto, servono mezzi finanziari sia per comprare i beni strumentali, ma anche per finanziare il magazzino e i crediti verso clienti.

L’attivo dell’azienda (immobilizzato + circolante) viene anche definito con il termine “impieghi” che sta a significare come il capitale è stato impiegato o investito. I mezzi finanziari da investire negli “impieghi” vengono definite “fonti di finanziamento”.

Per coprire tutti gli impieghi si fa ricorso all’indebitamento che viene definito anche con il termine “mezzi di terzi”.

Che cosa rientra nei mezzi terzi?

Fanno parte dei mezzi di terzi i debiti verso le banche (conti correnti, mutui ecc.) ma anche i debiti verso i fornitori che ci concedono credito accordando dilazioni di pagamento (i classici 30, 60, 90 giorni ecc.). Sono fonti di finanziamento anche i debiti verso lo stato che ci concede di fatto “credito” con tempi di pagamento dilazionati per imposte già dovute perché maturate, oppure ci fa rateizzi di cartelle esattoriali ecc. Stessa cosa dicasi per i debiti verso gli enti previdenziali (INPS, INAIL ecc.).

Prendiamo ora un semplice esempio di situazione patrimoniale e poniamoci la domanda: l’azienda è molto o poco indebitata?

Per rispondere alla domanda dovremmo prima capire se il capitale di rischio messo dall’imprenditore è adeguato all’attivo investito. Prendiamo il valore del patrimonio netto che è pari a 400 e calcoliamo un semplice indicatore dato dal rapporto tra mezzi propri e mezzi di terzi.

Con un passivo di 800 e mezzi propri di 400 (per un totale di “fonti” pari a 1.200 = totale avere) risulta il seguente rapporto:

MEZZI PROPRI: MEZZI DI TERZI -> 400/800 = 0,50

È buono o cattivo questo indicatore?

La risposta è sempre “dipende”.

Per rispondere dovremmo capire quanto ci costa l’indebitamento. Ad esempio, quanti interessi maturano i finanziamenti bancari? E quanto ci costa avere una lunga dilazione dai fornitori? Se pagassimo “a vista fattura” probabilmente otterremmo uno sconto.

Al di là di tutte le domande che possiamo porci, la risposta più corretta alla domanda iniziale, e cioè se l’azienda è poco o molto indebitata, è la seguente:

l’azienda non è molto indebitata se è in grado di mantenere i propri impegni di pagamento con regolarità (e con una certa scorta di sicurezza) senza creare problemi alla tesoreria aziendale e allo stesso tempo gli oneri finanziari devono essere in media con quelli sostenuti dai nostri competitor e in genere dalle aziende della stessa tipologia della nostra. Basta estrarre i loro bilanci e fare due conti.

Dobbiamo quindi sempre avere riguardo della tipologia di azienda e fare un confronto con i dati di bilancio dei competitor per avere una buona indicazione del corretto grado di indebitamento.

Un rapporto mezzi propri su mezzi di terzi pari a 0,20 (per ogni euro messo dal titolare ne prendiamo 5 a prestito) può nel caso di un’impresa commerciale essere corretto. Altre volte invece questo indicatore è ottimale se si avvicina a 0,40 o 0,50.

A cura di Egidio Veronesi